短期跌势难改 玻璃“至暗时刻”来临?

来源:期货日报

产业调研

近日玻璃、纯碱期货行情备受关注,笔者走访湖北地区玻璃和纯碱市场发现,玻璃生产企业普遍看好下半年的需求,深加工企业态度仍相对谨慎,纯碱企业对未来价格趋势的看法较悲观,但头部碱厂表示有信心面对这次“价格冲击”。

玻璃需求仍有支撑

相关数据显示,近期华中地区玻璃产销率走低,但沙河地区平均产销率超130%。此次笔者调研的华中地区几家玻璃企业普遍反映库存压力不大,价格以稳为主。据了解,沙河地区玻璃厂的库容量不及湖北地区的生产厂家,对库存的敏感度较高,但沙河有庞大的贸易商库存。

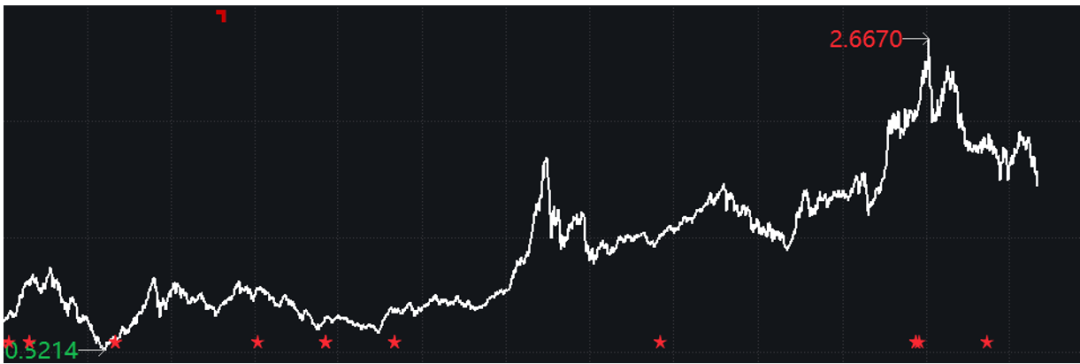

从供给端看,由于2021年玻璃价格上涨到3000元/吨以上时并未出现太多新增产能,所以生产利润向好,目前行业门槛很高,产能增加较困难。现在有50多条玻璃生产线处于冷修状态,近期生产利润回正,市场担忧高利润下玻璃企业会复产导致供应增加。从耐火砖的情况看,玻璃产线冷修后点火的时间延迟,从此轮行情启动时间推算,最快一批此期间决定点火的玻璃厂要到10月份结束冷修,因此对2309合约影响不大。

目前是玻璃的传统消费淡季,需求偏弱,但湖北地区厂家挺价意愿强烈,深加工企业补库意愿不强。从调研情况看,今年上半年玻璃需求的增加主要来自家装订单,深加工企业全年布局中减少了工程单的比例,更多倾向于“小而美”的家装和特种玻璃订单。从地产待竣工数据看,虽然2022年新开工较低,但近两年的需求对玻璃产业仍有支撑。生产厂家认为今年玻璃行业处于正常的运行周期,传统“金九银十”到来时会看到需求的回暖。虽然房地产市场复苏较慢,但今年对玻璃需求的影响不大,未来需求能否释放关键看房企的资金情况。

数据显示,4月份房产竣工面积为4256万平方米,高于2021年同期,同比增长37.25%。1—4月的竣工面积为23678万平方米,同比增长18.8%。竣工端数据在整个地产数据中非常亮眼,但从PVC及铝合金门窗框的消费量看,数据的参考性尚待观察。4527.2万重量箱大概率是玻璃库存的阶段性低点,目前大量货源在下游企业手中,前期大量采购的原片消化后,才会有较强的补库需求。目前看,下半年的玻璃行情偏向乐观,但不能忽视成本重心下移的风险。后续可重点关注市场何时出现正向信号,各地玻璃市场的消费情况,以及全国各地区之间的价格差异。

下游观望情绪较浓

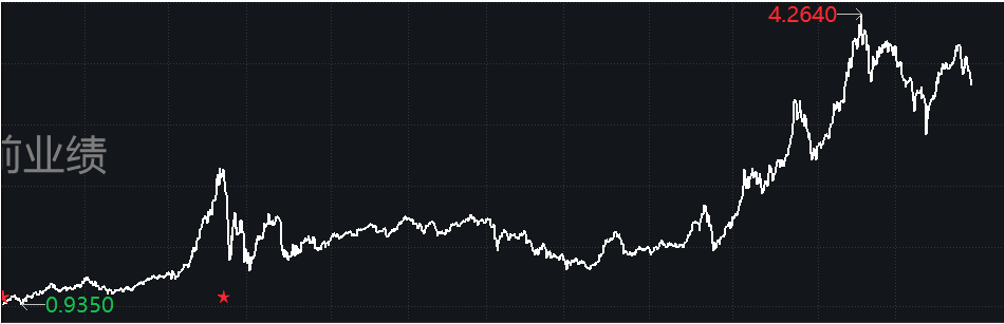

从目前纯碱产业的现状看,现货价格下跌,下游观望情绪较浓,上游急于兑现目前尚可的利润。笔者走访湖北四家玻璃厂发现,两家产能较大的玻璃厂纯碱整体库存处于低位,另两家采购较灵活,但也在压缩纯碱库存,以刚需补库为主。目前玻璃厂普遍认为纯碱供应较宽松,随着新产能的投放,后期价格仍有下跌的可能。但笔者调研的碱厂表示,随着碳酸锂价格和需求的回升,前期较弱的轻碱需求已开始好转。

笔者从走访的纯碱交割仓库了解到,交割库库存降幅较大,其中一家库存为峰值的1/10,一家几乎零库存,主要原因为当前价位期现商盈利空间极小,囤货风险较大。交割库普遍认为,下半年随着纯碱价格的下降,供应增量会逐渐入库。

目前纯碱开工率为87.33%,仍处于相对高位。6—8月为传统检修季,部分碱厂减负或停产检修对产量有一定影响。5月20日远兴能源项目顺利点火,虽然新产能投放后有产能爬坡期,但从调研的玻璃产业心态可以看出,目前玻璃厂仍在压缩纯碱库存,囤货意愿不足。

调研发现,碱厂包括头部生产企业均感觉下半年的供给增量压力较大。未来随着环保政策趋严以及检查力度加大,落后产能、中小产能逐步退出是大势所趋。

玻璃厂相关人士认为纯碱价格仍有下行空间,当前部分碱厂带头降价抢占市场,而且成本坍塌会导致价格进一步下行。

通过调研,笔者认为玻璃和纯碱的价差仍有收窄空间,多玻璃空纯碱的套利策略仍然可行。目前玻璃2309合约贴水幅度较大,逐渐接近煤炭和石油焦为燃料的生产成本线,可逢低建立多头仓位。纯碱方面,从盘面看,11月之后的合约间价差已经缩小,向下的动能减少。短期看,纯碱2309合约期价已下穿氨碱法成本线,但还未触及联产法成本线,短期跌势难改,前期空单可继续持有。(作者单位:大陆期货)

责任编辑:赵思远

- 0000

- 0000

- 0000

- 0000

- 0000