威孚高科暴雷背后:国有资产疑遭内部人掏空?业绩乏力与利润挂钩的激励条件

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:作为国有企业的威孚高科,为何会遭遇合同诈骗被计提巨额损失?一方面,内控存在严重缺陷,对巨额资金垫付业务缺乏足够审慎性,国有资产疑似遭内部人做局被侵占;另一方面,公司业绩乏力,高管等股权激励条件高度与利润目标捆绑。

近日,威孚高科2022年财报爆雷。公司旗下子公司遭遇合同诈骗被计提巨额损失,同时2022年财报也被审计师出具了带强调事项的“非标”审计意见类型。

2022年年报显示,威孚高科实现营收约127.3亿元,同比下降6.96%;实现归母净利润约1.19亿元,同比下降95.39%;实现扣非归母净利润约1.2亿元,同比下降95.29%。公司利润下滑主要受子公司威孚国贸合同诈骗案影响,相关计提损失超过16亿元。

国有资产疑遭内部人掏空?

威孚国贸自 2022 年1月起开展“平台贸易”, 主要贸易产品为知名品牌小家电、厨房用具、个护健康、家居百货等。威孚国贸业务模式为“威孚国贸为终端客户提供网络采购平台,终端客户使用网络采购平台,实施选品、下单。威孚国贸根据终端客户订单组织供货交付并支付一定比例预付款给到供应商;备好的货物交付前,威孚国贸与直接客户完成订单核对后,威孚国贸向直接客户开具发票;威孚国贸在收到直接客户支付的全额货款后,供应商发货,威孚国贸支付尾款给供应商。”

4月12日晚,威孚高科公告称,旗下子公司威孚国贸当天收到无锡市公安局新吴分局出具的《立案告知单》,被告知威孚国贸被合同诈骗一案,符合刑事案件立案条件,已决定立案。目前处于案件侦查阶段,案件结果未来尚存在不确定性。

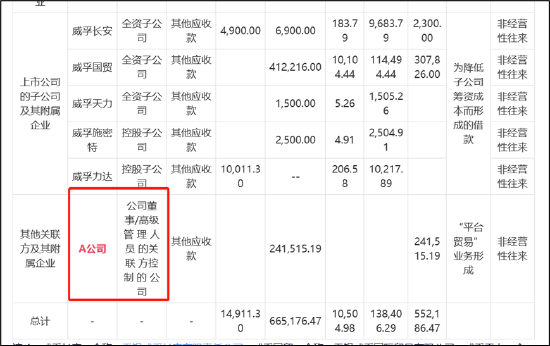

威孚国贸在开展“平台贸易”业务过程中涉及与公司有关联关系的直接客户A 公司(因尚处于公安机关侦查阶段,出于案件保密需要,暂用 A 公司表示),在核查中发现与威孚国贸开展“平台贸易”业务的 4 家公司可能由 A 公司实质控制,该 4 家公司基于威孚高科与 A 公司的关联关系而构成公司的关联方。

该项业务不属于正常贸易业务的概率极大,在会计处理上遵照实质重于形式的原则不作为正常贸易业务进行会计处理,按照资金收付进行会计处理。在财务报表中以“平台贸易”业务组合方式以净额列报于其他应收款,金额为27.41亿元,针对该项其他应收款已计提预期信用损失16.44亿元,计提比例为 59.97%。

值得注意的是,A公司是威孚高科的董事/高级管理人员的关联方控制的公司。

来源:公告

来源:公告

威孚高科为地方国资控股的上市公司,控股股东为无锡产业发展集团有限公司,持股比例约20%,上市公司实际控制人为无锡国资委。如此巨额的合同诈骗,是否将会构成国有资产巨额流失,或将有待我们进一步观察。

巨额资金垫付背后:三大内控严重缺失

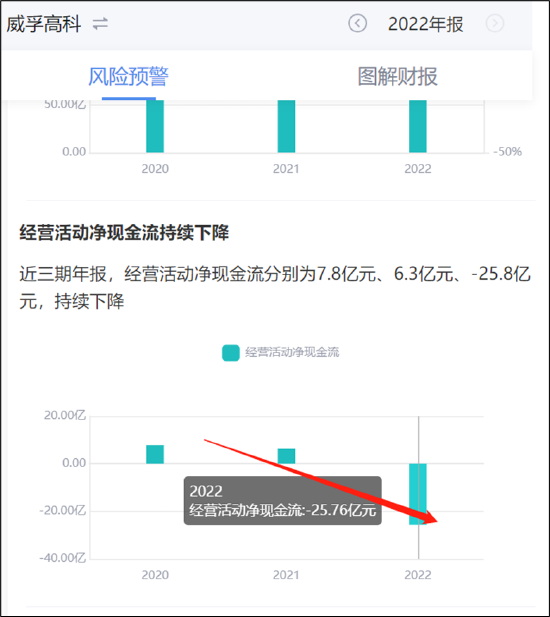

我们发现,自威孚高科开展“平台贸易”后,其现金流急剧恶化。2022年鹰眼预警显示,公司的现金流急剧下滑至-25.8亿元。

来源:鹰眼预警

来源:鹰眼预警

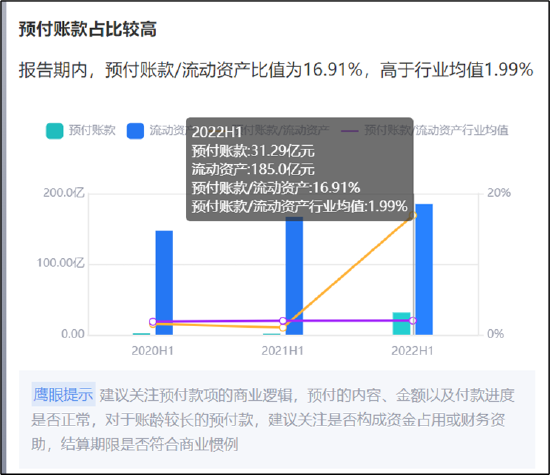

我们进一步发现,公司存在巨额的资金垫付情况。2022年半年报,鹰眼业绩显示,公司的应收款与预付款急剧攀升,报告期内,公司应收款高达45.45亿元,预付款高达31.29亿元。

来源:鹰眼预警

来源:鹰眼预警

来源:鹰眼预警

来源:鹰眼预警

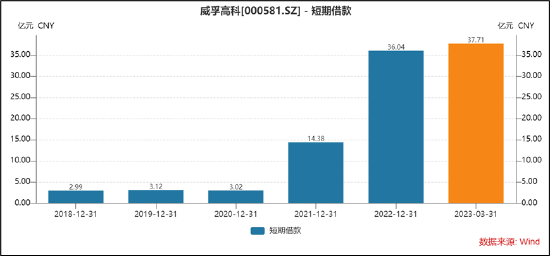

值得注意的是,公司介入“平台贸易”后,公司的短期债务也在急剧攀升,短期借款由2021年的14.38亿元大幅上涨至2022年的36.04亿元。

综上,公司开展的“平台贸易”不仅不能给公司带来现金的收入,同时也使得公司资金安全风险及财务风险等急剧攀升。因此,无论是商业合理性看,还是巨额资金垫付对上下游核查谨慎性判断,公司2022年突击开展的“平台贸易”显然存疑。对于如此巨额资金垫付,鹰眼提示重点关注商业实质及相关资金风险。

随着合同诈骗被立案,公司的内控缺陷也浮出了水平。公司存在以下三大严重内控缺陷:

其一,对贸易真实性核查不足,威孚国贸在“平台贸易”业务开展过程中,业务开展初期虽然存在出行受阻而未能审慎核查“平台贸易”业务背景的情形下签署了相关协议的客观因素,但在合同交易量、交易额出现大幅度增长时,未能及时审慎核查相关贸易的真实性,包括未能审慎判断终端客户需求的合理性而采取对终端客户进行核查;

其二,对货物空转缺乏警觉,在不控制交易存货的情形下未能审慎核查“平台贸易”业务是否存在真实的实物流转;

其三,巨额资金垫付对客商信用资质核查欠缺,在“平台贸易”业务出现大额资金需求的情形下,未能审慎核查“供应商” 的资信状况和评估“供应商” 的履约能力,并就上游“供应商” 和下游“客户” 是否由同一实际控制人控制进行审慎核查。

需要指出的是,2022年8月23日,已有机构投资者在调研时质疑,威孚高科的平台贸易业务账务处理准则及相应情况是否可持续,风险如何?威孚高科对此回应称,2022年半年报中平台贸易业务营业收入 1.85亿元为净额法计算。因此,相应的短期借款、预付账款、应收账款均有较大的变化。该平台贸易业务属于专项合同,后续是否可持续将由商业性竞标情况而定。公司严格执行相应的竞标、合同采购和应收账款风控标准。

合同诈骗背后:业绩乏力与利润挂钩的激励条件

威孚高科从事的主要业务为汽车核心零部件产品的研发、生产和销售。报告期内主要产品为柴油燃油喷射系统产品、尾气后处理系统产品和进气系统产品。同时,公司燃料电池核心零部件产品已实现小批量生产和销售。

2022年年报显示,公司汽车燃油喷射系统、汽车后处理系统收入合计约117.65亿元,占总营收比重超九成,属于公司基本盘。然而,这两大业务出现停滞增长甚至负增长,2022年两者营收分别下滑0.3%、11.57%。

对于业绩乏力,公司在年报表示,在行业周期性调整、市场需求不振等因素叠加影响下,威孚高科燃喷系统、进气系统等主营产品产销量较2021年同期有一定幅度的下降。在需求不振的情况下,公司的产销量均遭重挫。按汽车零部件分类,燃喷系统中的多缸泵、喷油器下降幅度最大,其产量分别下滑34.82%、31.43%;对应的销量分别下滑23.71%、2.74%。公司整体盈利能力也在下滑。2022年威孚高科汽车燃油喷射系统、汽车后处理系统、进气系统毛利率分别下降6.26%、2.45%、10.88%。

公开资料显示,公司实施2020年限制性股票激励计划,并首次授予完成,授予日为2020年11月12日。激励对象共601名, 授予19,540,000股,占当时总股本的1.937%。激励对象包括董事、高级管理人员、中层管理人员以及经董事会认定的对经营业绩和未来发展有直接影响的核心人员。

值得一提的是,公司股权激励与利润高度挂钩。其中,2022年解锁条件之一为“2022年较2019年自营利润增长率不低于12%,绝对额不低于8.92亿元”。

一边业绩承压,一边是与利润高度挂钩的激励条件,这是否是公司冒险开展风险巨大的“平台贸易”原因呢?值得投资者进一步观察。

需要指出的是,若前述解除锁定条件未达成,则激励对象对应批次未解除锁定的限制性股票由公司按授予价格与股票市价的较低者进行回购注销。根据公证天业会计师事务所(特殊普通合伙)审计结果,公司2022年自营利润指标未达到《激励计划》中规定的2022年度公司层面业绩考核目标。 因此,公司将对568名激励对象已获授但不符合解除限售条件的限制性股票合计5,593,500股进行回购注销。

责任编辑:公司观察

- 0000

- 0000

- 0000

- 0000

- 0000