浦银安盛债市观察 | MLF降息预期落空,债市止盈情绪升温

2023.5.15-5.19

1

债市焦点

1

MLF 增量平价续作 1250 亿元,市场降息预期落空,债市出现回调。

2

人民币兑美元汇率破 7,市场担忧货币政策空间受限,同时黑色系商品大涨进一步推升止盈情绪。

2

债市走势回顾

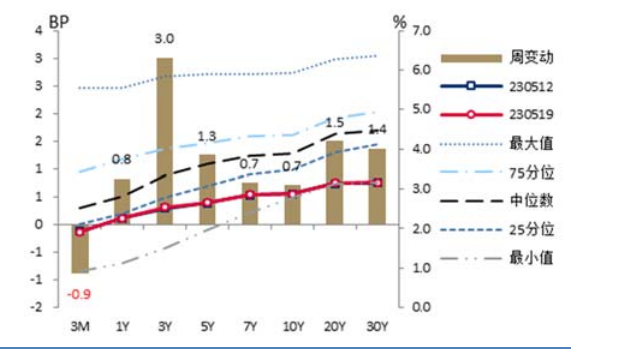

上周债市出现回调,10Y 国债活跃券收益率上行 1.2BP 至 2.72%,10Y 国开活跃券收益率上行 1.0BP 至 2.88%。10 年国债触及 2.70%的关键点位后向下突破动能不足,尤其是 MLF 降息预期落空以及人民币汇率破 7 推动市场止盈情绪有所升温,长端利率重回窄幅震荡走势,股债跷跷板效应较为明显。流动性依旧保持宽松,税期影响较小,DR007运行区间 1.77-1.87%。

✦

图:国开债活跃券收益率

单位:% 数据来源:Wind,截至2023.5.19

单位:% 数据来源:Wind,截至2023.5.19

3

债市策略

基本面方面

除出口外,4 月经济数据略低于预期,背后核心原因在于疫情管控放开后经济反弹斜率最大的阶段已经过去,居民就业收入预期不振导致国内总需求持续低迷,企业去库进程不顺利。总体来看,本轮去库周期持续的时间大概率长于市场预期,经济从底部回升可能需要更多时间,对应基本面环境对债市仍偏友好。

流动性方面

弱复苏格局下央行主动收紧的概率较低,银行必要超储率进一步增加的空间也十分有限;同时,在全年信贷总量相对确定的情况下,后续信贷投放强度很难回到一季度的水平,对超储的消耗也将有所减少。总体来看,银行体系流动性对债市仍有支撑。

政策方面

国常会研究落实建设全国统一大市场部署总体工作方案和近期举措。政策依旧延续此前基调,保持较强定力。在人民币汇率波动的背景下,总量宽松政策进一步加码空间有限。

曲线结构方面

1-3 年短端收益率位于历史 10-20%分位附近,而 10 年长端收益率位于历史 5%分位以内,收益率曲线整体较为平坦(国债 10-1 年利差位于历史 47%分位,国开 10-1 年利差位于历史 21%分位,国债 30-10 年利差位于历史 5%分位)。

4

后市展望

●利率债方面

维持经济弱复苏的判断,基本面环境对债市仍偏友好;政策和流动性方面,短期看不到明显的利空因素。同时,在市场阶段性止盈需求释放后,债市回调压力有所减弱,整体对利率并不悲观。后续需要继续保持对高频经济数据以及资金利率波动情况的跟踪。

●信用债方面

5 月以来非金融信用债表现普遍偏强,表现较强的城投债中,又呈现出短债下沉的特点,或来自于理财获得存款回归的增量资金建仓力量下,短债配置大幅增加,中长债方面近期也呈现了持续净买入。在银行资本补充工具方面,中除了 1 年至 2 年证券次级债之外,大行和股份行二永的强势告一段落,可考虑根据流动性和利差走势择机参与,但需要特别关注隐含评级 AA 及以下中低等级、中小银行二永债行权期不赎回的风险。

策略上,信用债收益率趋势上跟随利率,高等级 1-2y 信用债和二级债具有相对性价比;品种上以东部发达地区中等级城投、 1-3 年期二级债为首选;此外,特定债券品种方面,年末密切关注监管动作和风向,根据二级资本债、永续债流动性以及相对信用利差走势进行配置,关注永续债、二级债流动性弱化的风险。

●可转债方面

股市建议关注 AI 的结构性机会。经济增长动力不足的担忧短期难以缓解,同时人民币汇率波动,核心资产弱势,体现为新能源车反弹偏弱、核心消费继续调整,这些都压制指数上行空间。无风险利率下行,资产荒支持主题思维,AI 筹码均有超过 20%回落(计算机、电子、通信、传媒先后调整),交易拥挤度有所缓解,可关注具有增量逻辑或催化的板块。

✦

风险提示:基金有风险,投资需谨慎。以上数据来源Wind,海通证券。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

- 0000

- 0000

- 0000

- 0000

- 0000