日本国债收益率曲线变动的主要特征、影响与启示

摘 要

2022年12月,日本央行将10年期国债收益率的变动幅度由0.25%上调至0.5%,此举对日本债券市场、日元汇率以及全球利率走势产生了一定的影响。本文总结了日本国债收益率曲线变动的主要特征,分析了日本央行此次收益率曲线控制政策的主要影响,并基于日本的经验教训对我国国债收益率建设等提出了若干启示。

关键词

日本央行 收益率曲线控制 负利率 倒挂

日本国债收益率曲线变动的主要特征

(一)日本国债收益率曲线长期维持在较低水平

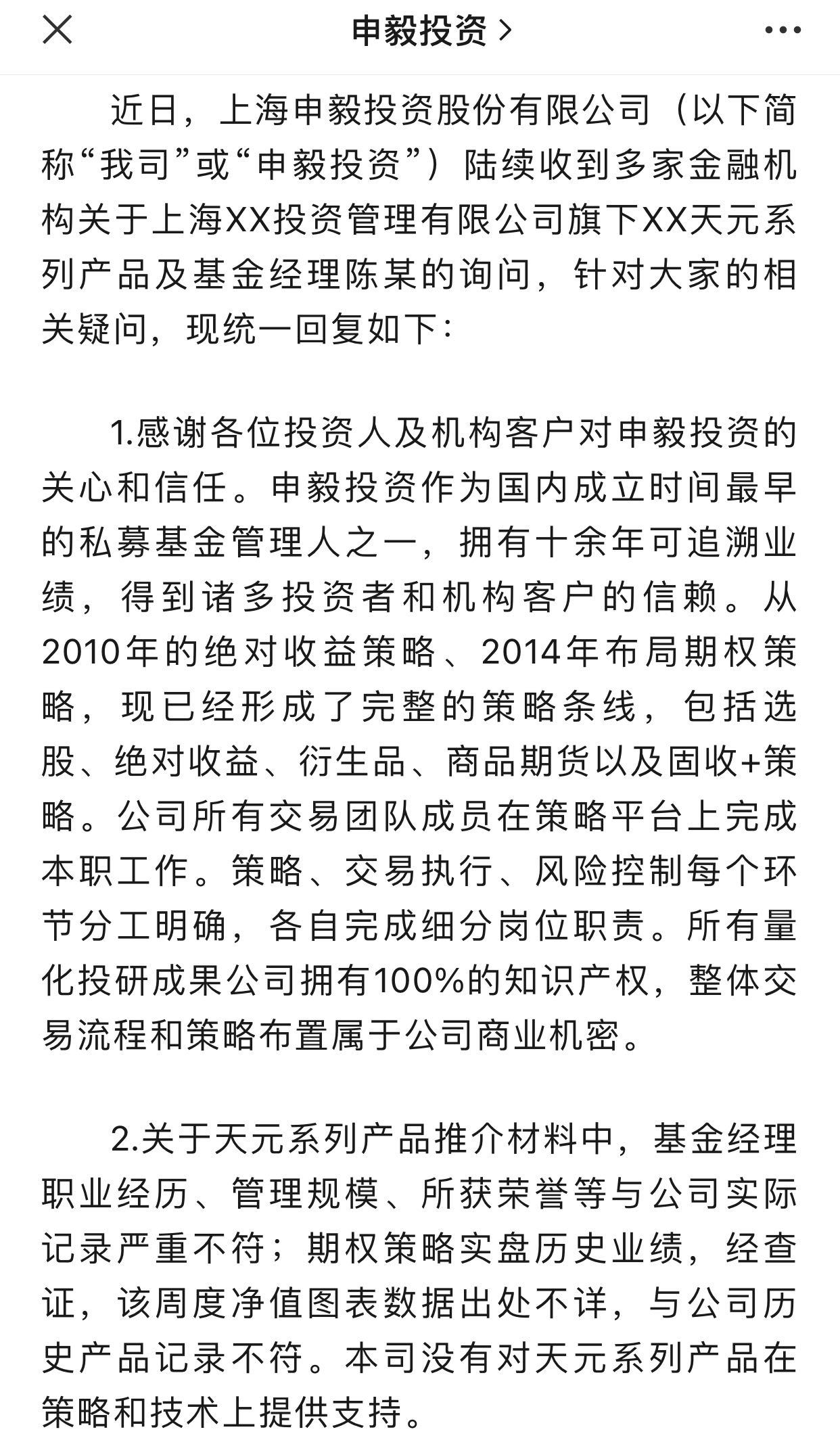

得益于日本超宽松的货币环境,各期限日本国债收益率长期维持在超低水平。特别是在日本央行引入负利率政策后,日本成为全球少数负利率的国家之一——中短期(2年期和5年期)国债利率长期为负,长期利率也多年维持在0附近(见图1)。

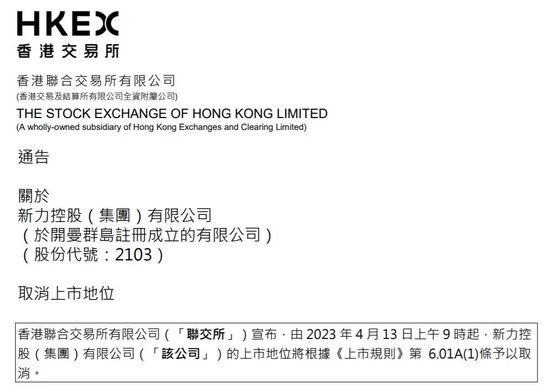

与全球各主要经济体的国债收益率曲线相比,日本国债收益率曲线也处于较低位置。考察3月8日各国10年及以下期限的国债收益率曲线,美国和德国的曲线都位于2%上方,并出现国债收益率倒挂情况;中国国债收益率曲线基本位于2%~3%的区间内;日本国债收益率曲线则在0值附近,无疑是全球国债收益率的低谷(见图2)。

(二)日本国债收益率曲线形态易出现异常

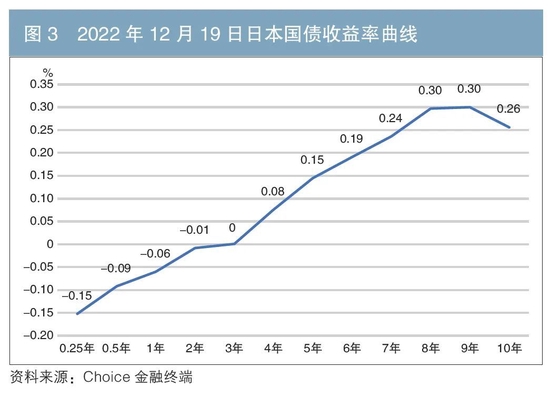

由于日本央行实行收益率曲线控制(YCC)政策,对长端10年期国债收益率进行调控,其目标水平相对固定,且只能在规定幅度内波动,受市场因素影响较小。但是,其他期限国债收益率不受限制,受市场因素影响较大,这就会导致国债收益率曲线形态出现异常。2021年末以来,美国通胀不断走高,全球货币政策紧缩,日本7年、8年、9年期国债收益率快速上行,与10年期国债收益率利差缩窄。从2022年下半年开始,10年期国债收益率时常被7年、8年、9年期国债收益率接近甚至超过,国债收益率出现倒挂。例如在2022年12月19日,日本8年、9年期国债收益率一度超过10年期国债收益率4BP(见图3)。2023年1月15日,这一利差分别上升到12.4BP、9.3BP。市场利率的上行动力,主要来自对美国通胀的回升预期,以及对黑田东彦行长任期结束后货币政策正常化的预期。

(三)日本央行货币政策对国债收益率曲线产生较大影响

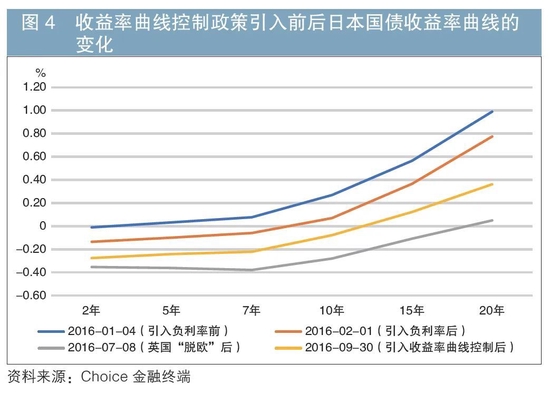

2013年1月,为摆脱通货紧缩和实现可持续经济增长,日本央行制定了消费者价格指数为2%的通胀目标。为实现这一目标,日本央行于2016年1月在亚洲率先引入负利率政策,对金融机构存放在日本央行的超额准备金实行-0.1%的利率。该政策实施后,日本短端利率和长短利率都有大幅下降,且长端利率下降更多,收益率曲线更加平坦(见图4)。

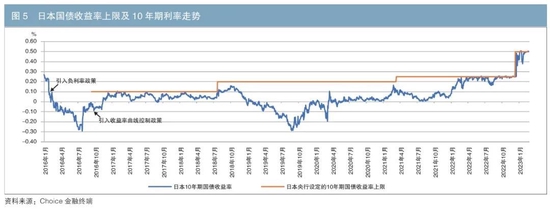

2016年9月,日本央行推出带长短利率操作的量化和质化货币宽松政策。其主要内容包括:一是“收益率曲线控制”,进行长短利率操作使其短端利率维持在-0.1%,长端利率维持在0附近(变化幅度约为±0.1%);二是“通胀超调承诺”,即持续扩大基础货币规模,直到消费者价格指数的实际上涨率稳定超过2%的物价稳定目标。日本央行还分别于2018年7月、2021年3月将长端利率的波动区间由±0.1%提高到±0.2%、±0.25%,但在当时全球利率水平总体很低的背景下,该操作影响较小。

在美联储持续加息、全球利率走高的背景下,2022年12月20日,日本央行将长端利率波动区间提高到±0.5%,日本国债收益率曲线虽仍在低位运行,但与此前相比,利率水平已有大幅度提升,并迅速触及上限,说明日本利率的拐点已经出现(见图5)。

(四)国际环境对日本国债收益率曲线产生一定的影响

日元是国际上重要的避险货币之一。除了货币政策,日本国债收益率曲线的变动还较多受到外部经济环境的影响。2016年6月,英国正式公投决定“脱欧”,全球市场避险情绪升温,日本国债收益率曲线迅速下滑。2022年初,日本10年期国债收益率迅速上升,从1月初的0.05%左右升至2月10日的0.231%,时隔3年多触发了日本央行的固定利率无限量购债操作,其原因在于美国通胀水平快速上行,美联储加息带动日本国债收益率上行。

日本国债收益率曲线调整的主要影响

日本央行所采用的收益率曲线控制是一种非常规利率工具,即通过设置特定期限的收益目标水平,将收益率控制在理想的范围内。2016年以来,日本央行一直将10年期基准国债收益率维持在0附近的目标区间,并将其作为维持市场利率整体处于较低水平的工具。2022年12月,日本央行将10年期国债收益率的上限从0.25%放宽至0.5%。此举令日本国债收益率上升,国内债券价格下跌,并将推动日元升值、全球利率升高,加剧全球流动性紧缩,也会对美债等资产产生影响。

(一)日本央行和养老保险基金资产减值

日本央行的数据显示,2022年12月,日本央行持有日本国债(不含短期国库券)的比例达到52.02%,较上一季度增加1.76个百分点。这意味着收益率的小幅上升就会给央行资产端带来较大冲击。数据还显示,截至2022年9月末日本央行持有的日本国债账面亏损为8750亿日元,而到12月末,这一估值损失迅速增加到约8.8万亿日元。

日本保险机构和养老基金持有21.96%的日本国债,持债比例仅次于日本央行,收益率升高同样使其资产端受到损失。日本政府养老金投资基金(GPIF)报告称,在截至2022年12月的第三财季,其持有的日本债券总值下跌1.7%,已经连续第五个季度出现亏损。与英国养老基金一样,日本养老基金也是以收益确定型(DB)计划为主导,不过本次利率上升并未让日本出现类似2022年英国养老金事件的危机,主要是因为利率上升的幅度相比英国的300BP要小得多。

(二)缓解日元贬值压力

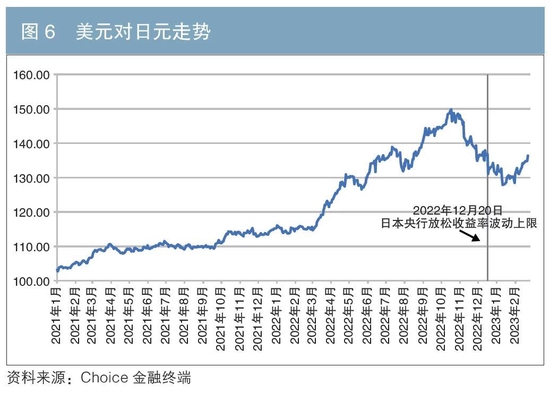

2022年以来,全球主要发达经济体逐渐收紧货币政策,而日本央行却继续实施宽松货币政策,导致日本和美国等发达经济体之间的利差持续扩大。由于汇率与美日利差的走势高度相关,日元对美元出现较大幅度的贬值。从2022年3月开始,在美元指数走强的背景下,日元经历多轮贬值,从3月10日的106.05贬值到10月24日的148.76(见图6)。日元贬值叠加全球大宗商品价格上涨,使得日本进口商品价格大涨,恶化了日本的贸易条件,并进一步加剧日元贬值,形成日本贸易逆差与货币贬值之间的恶性循环。

随着日本央行提升国债收益率上限,日本10年期国债收益率从0.282%跳升至0.432%,日元汇率也在一天内升值4.42%。此后一两个月,美元对日元汇率维持在130左右的较低水平,日元大幅贬值情形有所改善。可见,日本央行收紧货币政策使得日美之间的负利差缩小,进而收窄日元贬值幅度,也缓解了日本贸易逆差与货币贬值之间的恶性循环。

(三)全球利率上升趋势强化

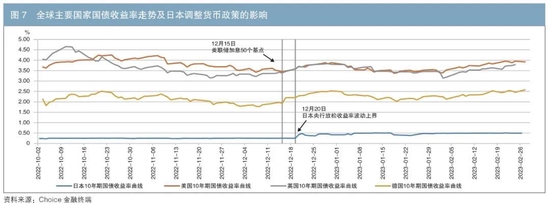

自2022年3月,美联储开启新一轮加息周期,至2023年3月,已9次加息共475BP。出于遏制通胀和稳定汇率等原因,欧盟、英国、加拿大、澳大利亚等发达经济体和马来西亚、印度尼西亚等新兴经济体都跟随美国的步伐持续加息。国际清算银行(BIS)的数据显示,2022年全球38家央行共加息210次,全球利率呈现明显的上升趋势。而日本的国债收益率一度被控制在极低水平,成为全球金融市场的“洼地”。处于利率“洼地”的日本调整货币政策,标志着全球利率上升的趋势得到巩固和强化(见图7)。在2022年12月20日日本10年期国债收益率快速攀升当天,美国、英国、德国的10年期国债收益率也都出现明显的上升。

(四)加剧全球流动性紧缩

日本持续进行收益率曲线控制,导致日本境内可供投资资产的收益率长期处于较低水平。在2022年全球加息的背景下,低息日元为国际市场提供了大量的流动性,日本国内外投资者可以几乎以零成本借入大量资金,然后到海外购买资产,而这主要通过日元-美元的套息套汇交易实现。BIS全球流动性指标显示,2022年三季度,日本境外非银行机构的日元跨境借贷年化利率增长幅度高达10.4%,创下2019年一季度以来的新高。

日本货币政策收紧使得投资者借入日元的成本增加,套息交易被逆转。在2022年12月日本央行货币政策调整当周,全球资金净流出总额为800亿美元,而此前一周为净流入489亿美元。其中,美国是主要流出国,其正是日元-美元的套息套汇交易的主要资金投放地——截至2021年末,日本对美国的权益投资占对外权益投资比重的约40%,对美债的投资占对外债券投资比重的约47%。

(五)全球避险需求增加

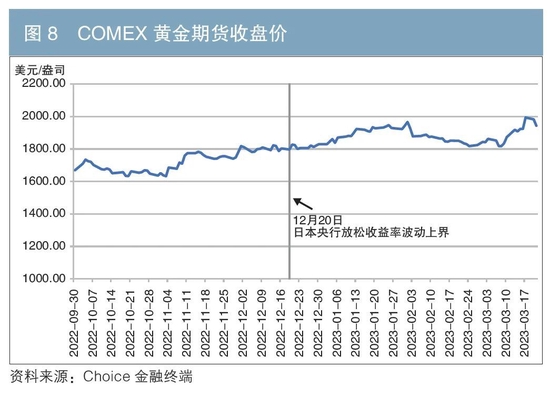

在日本央行通过货币政策打破低利率的稳定环境后,日本利率的上升引发高风险资产乃至金融市场的波动。以股指为例,东京日经225指数当天下跌超过1%,并在接下来一段时间内持续下行。利率上升意味着借贷资金成本上升,投资活动被抑制,避险资产(黄金等)需求上升,当天纽约商业交易所(COMEX)黄金期货价格大幅冲高(见图8)。

启示

在稳步推进人民币国际化进程的背景下,我国国债收益率曲线的重要性不断提升,日本的一些经验教训值得借鉴。

(一)完善我国国债收益率曲线

日本央行能够实行收益率曲线控制政策的重要原因在于其国债市场比较成熟,收益率曲线较为完善,并且能够在货币政策传导上发挥重要作用。国债收益率曲线包含丰富的信息,对央行和市场都有较高价值。我国国债收益率曲线建设起步较晚,国债期限品种仍在完善中,短期和长期国债占比相对较小,中期国债占比较大。随着我国债券市场的进一步发展,国债收益率曲线在货币政策中的重要性将日益凸显。未来可进一步丰富国债市场期限结构,优化不同期限国债发行规模,适度增加短期和长期国债的发行规模和频率;注重挖掘国债收益率曲线中蕴含的市场信息,加强国债收益率作为基准利率的作用;持续建设具有价格发现功能的国债期货市场,可考虑推出30年期甚至超长期国债期货;加大国债市场对外开放程度并优化投资者结构,研究各类投资者偏好并有针对性地调整和发行相应品种国债。

(二)暂无必要进行收益率曲线控制

收益率曲线控制政策属于非常规货币政策,当前仅在美国、日本和澳大利亚实施过,通常是在国家面临战争、疫情和长期通货紧缩等特殊情形下才采取的举措,且要求央行成为国债市场非常重要的参与者。我国经济发展稳健,居民消费价格温和波动,且有充足的政策空间。相较日本等国家,我国央行对国债市场的参与度相对偏低,且与债券市场相比,信贷市场规模较大,与实施收益率曲线控制政策的国家情况有所不同。

(三)增强货币政策的灵活性

尽管日本国债收益率曲线控制政策的实施也需要买入关键期限的国债,但较量化宽松政策而言购债规模相对要小,可减缓央行资产负债表的扩张速度;通过压低名义利率,可改善融资环境,进而改善企业盈利和就业环境。但是,为了维持收益率目标,日本央行在实践中仍持有较多国债,并对私人部门形成一定的挤出效应。为提高市场的有效性,减少政策带来的副作用,日本央行在收益率曲线控制政策实施过程中多次扩大国债收益率波动范围,将波动幅度由0.1%增加到0.5%。我国在制定货币政策时,也应注重政策的灵活性,在操作目标上预留一定的空间,赋予市场更多弹性与活力。

(四)健全货币政策传导机制

从理论上看,国债收益率曲线控制政策尚缺乏理论基础。当前主流观点认为,国债收益率曲线更多受预期和期限溢价影响,长期利率维持在较低水平的关键在于短期利率和通胀预期稳定在低水平。通过调整短期利率影响长期利率,通过债券市场进行利率传导,能够较好地保持债券市场的灵活性和流动性,发挥市场在金融资源配置中的决定性作用。为了达到这一目标,需要健全基准利率和市场化利率体系,逐步探索建立符合我国国情,且有助于经济增长和物价稳定的利率决策规则。同时,要加强与市场的沟通,有效引导市场预期,避免自身决策给市场带来误判。此外,应重视疏通短期利率到长期利率的传导机制,使得货币政策转型平稳过渡,保持金融稳定,更好促进经济增长。

实现通胀目标和经济增长目标既要依靠货币政策,又要注意与其他政策协同配合。日本的情况表明,仅依靠货币政策无法实现通胀目标和经济增长,货币政策需与财政政策、产业政策等相配合,增强经济的内生驱动力。这也从侧面印证了我国坚持各项政策协调配合的设计思路是合理的。

参考文献

[1] 谭海鸣. 长期低利率趋势和商业银行的应对策略[J]. 债券,2021(6). DOI: 10.3969/j.issn.2095-3585.2021.06.005.

[2] 徐忠,纪敏,李宏瑾. 收益率曲线调控政策的理论基础及其商榷[J]. 经济学动态,2018(8).

[3] 张启迪. 收益率曲线控制的历史演进、理论基础及影响[J]. 财经理论与实践,2021,42(3).

[4] HATTORI T, MIYAKE H. The Japan Municipal Bond Yield Curve: 2002 to the Present[J/OL]. International Journal of Economics and Finance, 2016, 8(6). (2019-09-27)[2023-03-28]. https://mpra.ub.uni-muenchen.de/69725/.

[5] POL E. The Economic Logic of the Yield‐Curve Control Policy[J/OL]. Economic Papers: A journal of applied economics and policy, 2022, 41(1). (2021-06-04)[2023-03-28]. https://onlinelibrary.wiley.com/doi/abs/10.1111/1759-3441.12317.

◇ 本文原载《债券》2023年4月刊

◇ 作者:中国银行首席研究员 宗良

中国人民大学财政金融学院 罗启铭

◇ 编辑:唐洁珑 刘颖

责任编辑:赵思远

- 0000

- 0000

- 0000

- 0000

- 0000