中证1000股指期货首日策略-多中证1000空沪深300

建信期货

一、市值小,行业分布偏成长

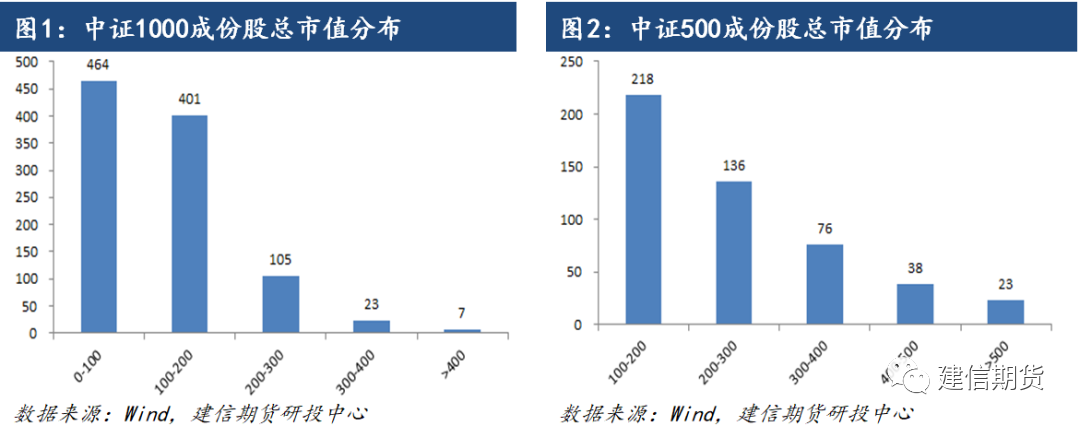

1.1 市值规模集中在100-200亿

中证1000指数成份股市值较小,从平均市值来看,中证1000成份股平均市值约为125亿,而上证50、沪深300、中证500、创业板成份股的平均市值分别为3933亿、1668亿、251亿、680亿。

从个股的市值分布来看,中证1000成份股的市值主要集中在200亿以内,占比达到86.5%,其中100亿以内个股占比46.4%,100亿至200亿区间个股占比40.1%;而中证500成份股的市值主要集中在100亿至300亿之间,占比达到70.8%。

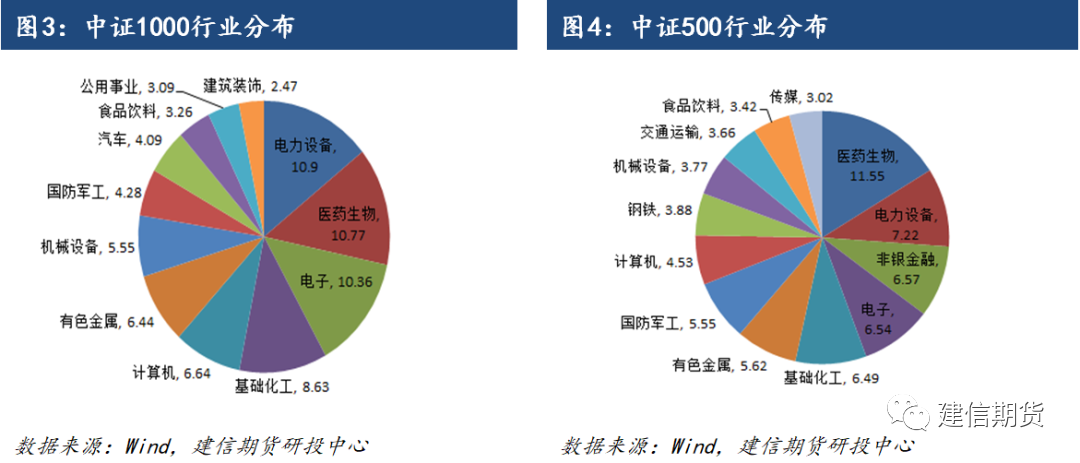

1.2 行业分布与中证500相似

按申万一级行业划分,相比沪深300、上证50、创业板指,中证1000与中证500权重分布更加分散。中证1000行业集中在电力设备、医药、电子、基础化工、计算机、有色、机械设备、军工等板块,权重占比达到63.57%,风格上偏成长。

二、小盘指数前景乐观

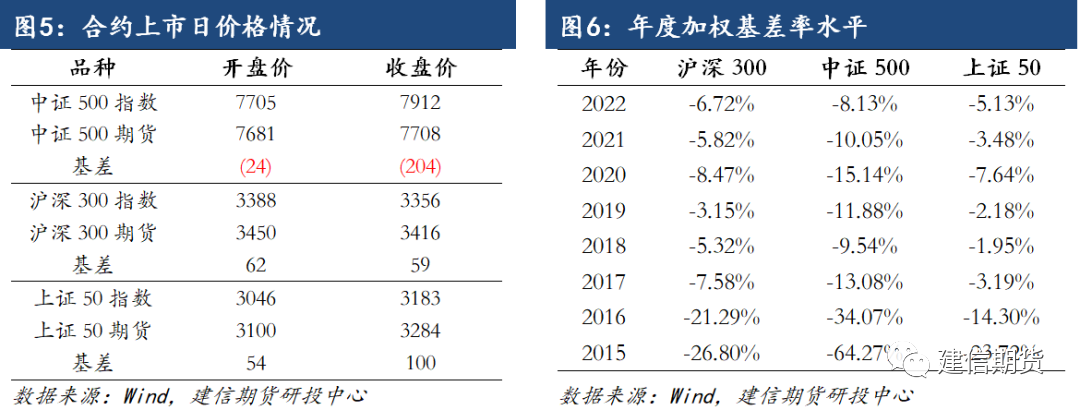

2.1上市后贴水概率较大

中证1000相比中证500市值更小,两者在行业分布上具有较强的相似性,相比沪深300、上证50,中证500和中证1000能够更容易取得较优的阿尔法收益。中证1000股指期货的推出,为小盘股提供了对冲工具。

鉴于中证1000与中证500较强的相似性,中证1000的基差特征预计将于中证500具有一定的相似性,虽然中证500基差水平近年来有所抬升,但仍在长时间保持贴水状态,预计中证1000股指贴水同样将呈现贴水状态,贴水深度预计超过中证500。

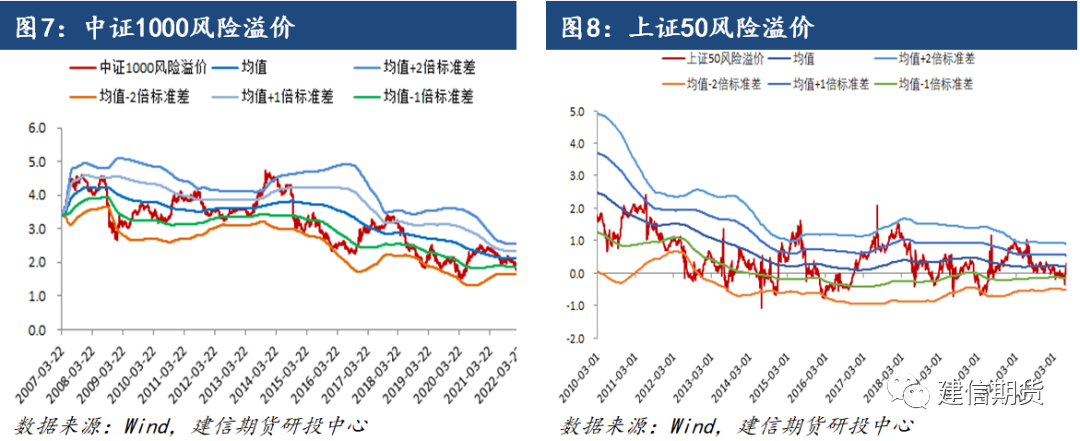

2.2 估值水平处于低位

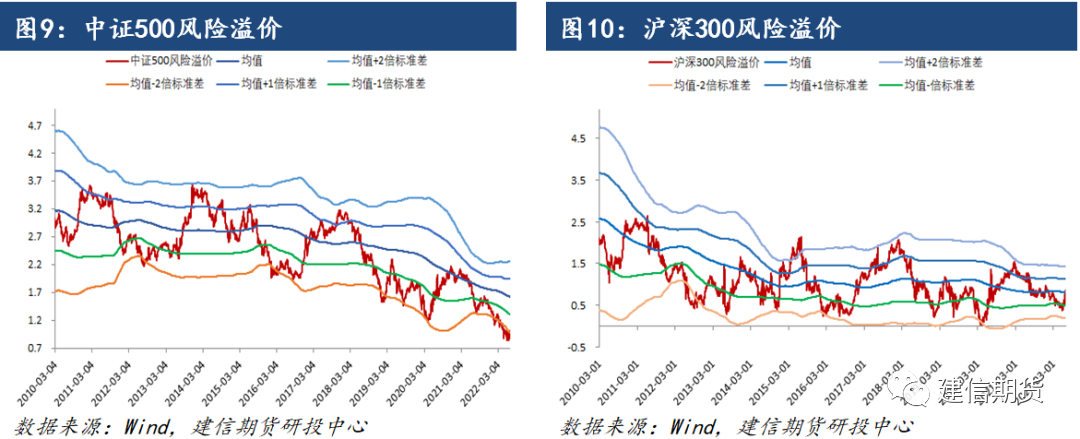

沪深300、上证50、中证500、中证1000的风险溢价分位数水平分别为28%、278%、1.1%、7.6%。与沪深300、上证50相比,中证1000指数的风险溢价水平偏低,分位数水平处于历史较低水平。

2.3成长风格长期乐观

政策支撑下,新能源行业迅速发展,成长板块表现优异,长期看仍然相对乐观;美国通胀高企,紧缩预期强化,经济衰退预期升温,多重矛盾下,美债收益率上行空间不乐观,美债收益率对成长板块的压制减弱。

盈利方面,二季度成长板块归母净利润同比增长42%,增速高于前面两个季度,并且已经连续两年维持正增长,盈利优势突出。

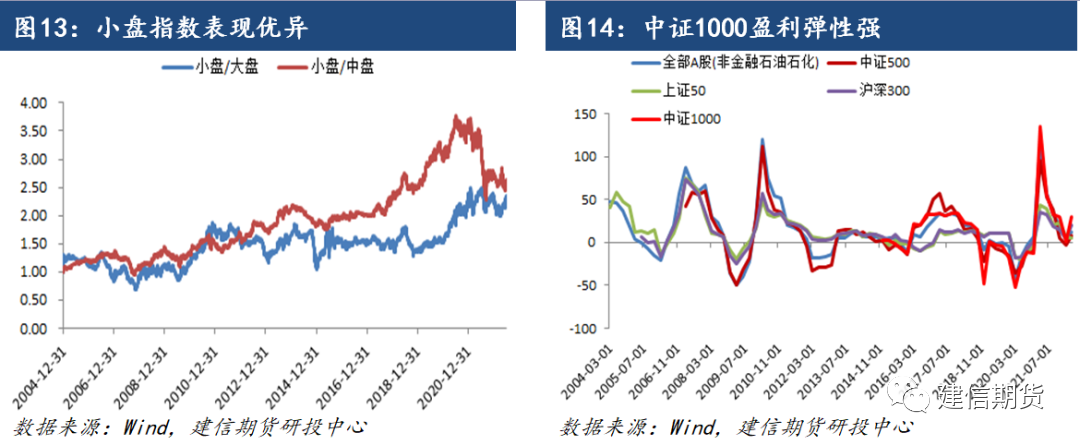

2.4上涨空间大,盈利弹性强

历史数据看,小盘指数长期以来跑赢大盘指数和中盘指数,小盘指数上涨空间远高于大盘指数和中盘指数。从盈利来看,中证1000的盈利弹性较强,盈利空间较大,二季度中证1000指数归母净利润同比增长30.56%,同期中证500、沪深300、上证50归母净利润同比分别增长8%、5.5%、20.1%,中证1000指数盈利优势显著。

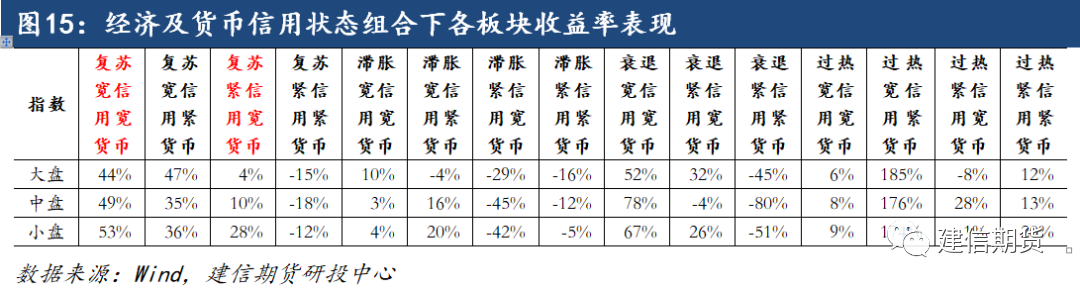

2.5经济货币信用环境利好小盘指数

从经济状态看,国内疫情得到控制之后,经济进入复苏区间。

从货币信用周期看,年初以来,货币政策维持宽松,稳增长压力偏大的情况下,央行相关官员也多次表示将延续宽松货币状态;信用方面,“房住不炒”、疫情反复等影响下,居民企业加杠杆意愿有所降低,虽然社融于去年10月份见底,但仍然处于底部徘徊,社融增速未能有显著上升。

结合经济和货币信用所处的状态看,小盘股同样表现相对优异具有相对优势。

责任编辑:李铁民

- 0000

- 0000

- 0000

- 0000

- 0000