轩竹生物IPO遇阻:业务收购有蹊跷,一募投项目环评或有遗漏

来源 | 壹财信(ID:yicaixin331)

作者 | 马佐夫

近日,四环医药发布公告称,公司旗下非全资附属公司轩竹生物科技股份有限公司(下称:轩竹生物)研发的药品重组人CD80突变体-Fc融合蛋白注射液(产品代号:XZP-KM602)与选择性DNA依赖性蛋白激酶(DNA-PK)抑制剂(产品代号:XZP-6877片),均已获国家药品监督管理局批准开展用于晚期实体瘤治疗的临床试验。

这对于正在科创板IPO的轩竹生物无疑是个好消息。但事与愿违,3月8日,上海证券交易所科创板上市委员会2023年第6次审议会议结果公告,轩竹生物 (首发)暂缓审议。

业务收购有蹊跷

轩竹生物是一家根植于中国、具有全球化视野的创新型制药企业,聚焦于消化、肿瘤及非酒精性脂肪性肝炎等重大疾病领域,致力于持续开发并商业化具有核心自主知识产权的1类新药,解决临床上未被满足的治疗需求。截至科创板IPO之时,轩竹生物尚未实现产品商业化。

轩竹生物成立于2018年9月,控股股东系Xuanzhu (HK) Biopharmaceutical Limited(轩竹(香港)医药科技有限公司,下称:香港轩竹),四环医药通过控制香港轩竹间接控股轩竹生物。轩竹生物下设有3家全资子公司,分别是轩竹(北京)医药科技有限公司(下称:轩竹生物北京)、北京轩竹康明生物科技有限公司(下称:轩竹生物康明)、山东轩竹医药科技有限公司(下称:轩竹生物山东)。其中,轩竹生物北京下设全资子公司Xuanzhu (HK) Biotechnology Limited(轩竹(香港)生物科技有限公司,下称:轩竹生物香港),轩竹生物香港下设全资子公司XZenith Biotechnology Inc;轩竹生物山东下设全资子公司海南慧轩医药科技有限公司。

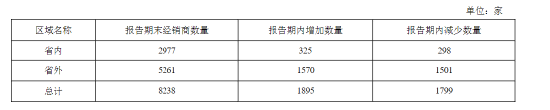

据招股书,轩竹生物康明成立于2021年3月,主营业务为新药研发,在轩竹生物业务板块定位为承担大分子药物临床前研发。而轩竹生物大分子临床前研发中心系整合北京康明百奥科技有限公司(下称:康明百奥,曾用名为北京康明百奥新药研发有限公司)业务而来。

2021年4月,轩竹生物、轩竹生物康明与康明百奥、北海华君投资合伙企业(有限合伙)、朱晓东签订《关于北京康明百奥新药研发有限公司之业务收购协议》,协议各方约定轩竹生物或者轩竹生物康明采用支付现金的方式收购康明百奥合法拥有的主要业务,交易金额为13,100.00万元。康明百奥将大分子药物相关业务及所涉及的资产、负债、人员劳动关系等转移至轩竹生物康明。据首轮问询回复,康明百奥2020年的净资产仅为528.36万元。

本次收购之前,即2020年12月21日,轩竹生物向康明百奥提供1,000.00万元借款,借款用途为康明百奥及未来新设公司的产品管线研发,该款项于2021年5月收回。2021年1月,轩竹生物再次向朱晓东提供302.04万元借款,用于朱晓东向北京亦庄领军人才创业发展投资中心(有限合伙)回购其所持康明百奥全部股权。2021年7月,朱晓东还清欠款。

招股书披露,轩竹生物于2021年1月就已经启动对康明百奥的业务收购,朱晓东系康明百奥创始人,上述向朱晓东出借资金系基于对康明百奥业务收购的过渡安排,具有商业合理性。

此项收购也受到交易所关注,首轮问询回复还提及,大分子业务转让后,康明百奥于2021年7月完成减资,将注册资本减少至1,206.70万元,股东天津开发区天恒工贸有限公司及北京双鹭药业股份有限公司通过减资退出。

企信网显示,上述减资行为2021年2月份就已经完成。彼时轩竹生物尚未完成收购。

(截图来自企信网)

朱晓东现任轩竹生物副总经理、轩竹生物康明总经理、大分子研发负责人,间接持有轩竹生物1.9477%的股份。同时,朱晓东仍然控制康明百奥100%股权并担任执行董事。据首轮问询回复,朱晓东仍在康明百奥兼职并持股的原因为康明百奥存在部分财务事项尚未清理完毕,康明百奥将在清理完毕后尽快注销。

据轩竹生物第二轮问询回复(出具之日为2023年1月31日),2023年1月21日,康明百奥作出股东会决议,因无实际经营业务开展,同意康明百奥拟启动清算程序并成立清算组,康明百奥在履行相应清算程序后注销。

企信网显示,康明百奥仍处于存续状态。

(截图来自企信网)

一募投项目环评存疑

轩竹生物作为一家专注于创新型生物制药公司,研发投入一直保持在较高的水平,报告期内,轩竹生物研发投入累计达到14.29亿元。另外,为了充分调动研发人员的积极性和创造性,充分发挥研发人员的潜能,轩竹生物设立健全的激励及培训机制,优化内部员工发展计划和绩效评估体系,并提供多元化的晋升渠道和发展机会。但仍难以避免研发技术人员流失。

2022年9月26日更新的招股书申报稿显示,轩竹生物研发人员共有348人。2023年3月1日更新的招股书上会稿显示其研发人员为338人。研发人员数量有所减少,本科及以上学历相应也在减少,本科以下学历研发人员稍有增加。

轩竹生物本次IPO拟募集247,000万元,用于创新药研发项目、总部及创新药产业化项目(下称:产业化项目)和补充流动资金。除直接补充流动资金49,006.00万元外,产业化项目还计划投入基本预备费1,148.35万元、铺底流动资金2,011.51万元,重复补流达52,165.86万元。

值得注意的是,轩竹生物产业化项目的环评文件披露存在疑点。

招股书披露产业化项目拟投资金额为32,000.00万元,全部由募集资金投入,项目环评批文为石高环表〔2022〕16号。《壹财信》发现该文件号对应的项目为产业化项目(一期工程),总投资也为32,000.00万元,产业化项目(一期工程)的环评文件也显示总投资额为32,000.00万元。

(截图来自产业化项目(一期工程)环评批复)

(截图来自产业化项目(一期工程)环评文件)

招股书仅在产业化项目实施进度安排中,对项目进度划分一、二期,但轩竹生物递交的环评文件范围仅涉及了一期,且项目投资额披露也有所矛盾。对此,轩竹生物或需重新报批环评。

(截图来自产业化项目(一期工程)环评文件)

对于轩竹生物何时再上会,最终能否成功登陆科创板,《壹财信》将继续关注。

责任编辑:韦子蓉

- 0000

- 0000

- 0000

- 0000

- 0000