爱尔眼科被机构抛弃背后的四道坎:解禁潮、成长逊色、竞争加剧与并购后遗症

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

短期波动不改眼科赛道长期景气度 一季度业绩修复明显普瑞增速最快爱尔偏低

财务视角下的眼科赛道|普瑞眼科净利率垫底 何氏眼科客单价是爱尔的六折

业务视角下的眼科赛道|爱尔眼科消费属性高 普瑞眼科年报信披存疑?何氏眼科困在辽宁

核心观点:爱尔眼科无论是市场格局还是业务格局,似乎均比其他竞品强,然而近期股价似乎并不受二级市场待见,且遭受明星基金经理抛弃。爱尔眼科被机构抛弃背后或折射了其四道坎,其一,爱尔眼科增速明显弱于部分竞品,在高基数下增长弹性略差;其二,今年密集解禁潮来袭,股价短期或将承压;其三,随着眼科上市潮来袭,眼科赛道竞争在加剧;其四,爱尔眼科并购后遗症将会逐步显现,相关商誉减值似乎在提速。

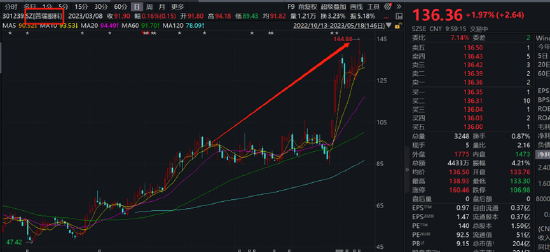

随着一季报披露完毕,A股的眼科赛道企业的业绩表现靓丽,似乎又重新激活了二级市场热情,普瑞眼科、何氏眼科等上市公司股价均创新高。

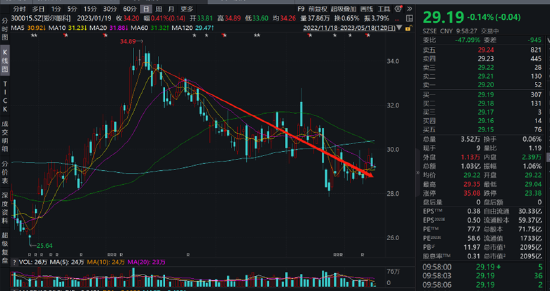

然而,颇为意外的是,作为龙头的爱尔眼科近期股价似乎并不受投资者“待见”,股价反应平平,具体如下图:

来源:爱尔眼科

来源:爱尔眼科

来源:普瑞眼科

来源:普瑞眼科

相关明星基金经理似乎也在抛弃爱尔眼科。据悉,爱尔披露的十大股东之一葛兰在管的中欧医疗健康,近两季度接连减持;而张坤管理的易方达蓝筹精选在2022年二季度还是爱尔的十大流通股东,到2023年一季度已经消失不见。

需要指出的,无论是盈利能力,还是眼科消费属性及竞争格局,爱尔眼科均由于其他眼科企业,这背后究竟有何隐情?

短期:次新股更具成长性?解禁潮来袭

从业绩弹性看,普瑞眼科等盘子较小,业绩弹性似乎更大,一季报数据或有所反馈。总的来看,普瑞眼科等营收、净利润等出现大幅增长,而爱尔眼科却低于行业中位数。

从收入看,爱尔眼科、普瑞眼科等4家A股眼科上市一季度增速均超过15%,其中位值为23.75%。爱尔眼科的营收增速并未跑赢中位数,一季度营收增速仅为20.49%,而普瑞眼科营收增速高达38.8%。从净利润看,爱尔眼科、普瑞眼科等4家A股眼科上市一季度增速均超过27%,其中位值为75.925,其中净利润增速垫底的则为爱尔眼科,而普瑞眼科的增速超过300%。

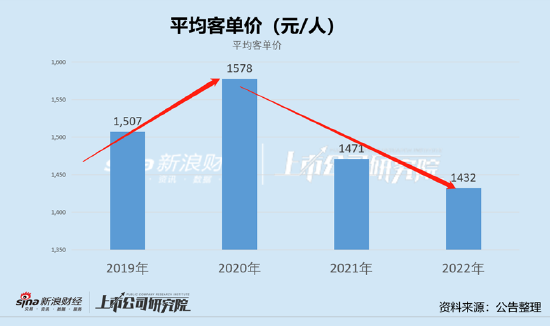

我们再进一步从量价上进行拆分,爱尔眼科似乎也表现出增长放缓趋势。

从量上看,2019年至2022年,爱尔眼科平均客单价分别为1507元/人、1578元/人、1471元/人及1432元/人。可以看出,公司自2020年后,客单价呈现出持续下降态势。需要强调的是,公司2020年之前,客单价整体呈现上涨态势。

2022年报告期内,爱尔眼科实现门诊量1125.12万人次,同比增长10.35%;手术量87.07万例,同比增长6.54%。相比往年两位数,显然逊色不少。当然,需要指出的是,去年由于宏观等不可抗力等因素影响,今年可以看看其恢复情况。

综上,爱尔眼科由于基数较大等原因,其业绩增长弹性较普瑞眼科等显得较为逊色。

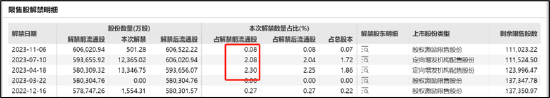

此外,爱尔眼科2022年存在密集解禁潮。较大的限售股解禁即将到期,股价短期也将承压。Wind数据显示,公司限售股解禁期分别为2023年3月、4月、7月、11月,解禁数量占解禁前流通股比例超过4%。

来源:wind

来源:wind

中长期:市场竞争加剧 并购遗留商誉或将是业绩杀手

2021 年以来,国内位居前列的多家民营眼科医疗服务机构相继 IPO 上市,这些企业通过不断扩大规模、提升品牌、优化管理、增强创新等方式,形成了较强的市场竞争力和影响力,民营眼科医疗行业正朝着集团化、规模化、品牌化方向发展。

2022年,爱尔眼科门诊量达到1125.12万人次,而华夏眼科、普瑞眼科及何氏眼科等门诊量累计之和约为爱尔眼科的四成左右。随着上市获得资金发展,是否会对爱尔眼科的市场份额产生一定挑战?据华厦眼科最新披露的投资者关系活动记录表透露,2023至2025年将会产生很多并购,由于市场竞争加剧,相关标的并购溢价也被抬升。换言之,竞争加剧下,爱尔眼科未来的扩张成本也将会被抬升。

普瑞眼科目前处在扩张期,相关盈利呈现较弱水平,但是其已经形成全国布局的业务态势,未来是否会吃掉爱尔眼科部分市场,值得投资者进一步关注。据悉,普瑞眼科聚焦中心城市的全国连锁眼科医院,截至2022年报告期末,公司在全国十余个直辖市及省会城市设立 24 家眼科专科医院和 3 家眼科门诊部,并辐射当地周边区域。

从2014年起,爱尔眼科在自身扩张的同时,采用“上市公司 PE”策略,通过与专业投资机构共同设立多支并购基金,利用并购基金从体系外新建或收购眼科医院,盈利后再置入上市公司,并最终并入上市公司报表。2014年至2017年,爱尔眼科累计通过基金并购医院数量超120家,平均每年新增40家。

目前公司在全球范围内开设眼科医院及中心达723家,其中中国内地610家、中国香港7家、美国1家、欧洲93家、东南亚12家。

需要注意的是,爱尔眼科激进并购扩张遗留了商誉与利益输送嫌疑等问题。

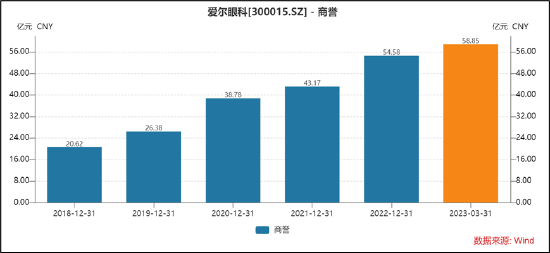

首先,由于公司激进并购,公司已经积累了大量的商誉,未来这将是公司一个业绩隐形杀手。目前,公司的商誉已经高达58.85亿元。值得注意的是,公司商誉减值金额在逐年攀升。年报显示,2020—2022年,爱尔眼科累积计提商誉减值分别为7.88亿元、9.87亿元和11.27亿元,计提商誉减值的金额呈现出上涨态势。

事实上,爱尔眼科收购的标的存在业绩不及预期等情形。对于并购标的一旦出现业绩不及预期,相关商誉减值风险则很可能箭在弦上,值得投资者高度警惕。

来源:公告部分截图

来源:公告部分截图

据悉,1月3日,爱尔眼科发布公告,其将收购绍兴爱尔、舟山爱尔等14家医院部分股权。值得注意的是,爱尔眼科并入的这家绍兴爱尔,其质地似乎一般。公开资料显示,绍兴爱尔2022年前9个月仅赚31.53万元,2021年甚至亏了88.1万元,净资产仅为148万元,爱尔眼科却以5727万元将其收购,溢价高达55倍。

对于涉及高溢价收购关联亏损资产问题,也是监管关注重点。公司收购亏损医院、溢价收购医院以及收购带来的商誉减值风险。因此,监管要求公司就报告期内主要医院收购事项,交易对手方情况,是否存在向关联方收购情形,是否存在利益输送等一系列事项发出灵魂拷问。

责任编辑:公司观察

- 0000

- 0000

- 0000

- 0000

- 0000