谁在融券做空金帝股份?

金帝股份上市首日,共有124名投资者融券做空,包括35名个人投资者、89家私募基金

文|《财经》研究员 张云

编辑|杨秀红

战略投资者限售股参与转融通的讨论在资本市场愈演愈烈。

近日,金帝股份(603270.SH)高管与核心员工参与IPO(首次公开募股)战略配售设立的资产管理计划在上市首日(9月1日)出借其获配证券,引发市场关注。

9月19日盘后,证监会以答记者问形式对金帝股份上市首日出现巨额融券余量问题作出回应称,该“融券业务符合当前监管规定,未发现相关主体绕道减持、合谋进行利益输送等问题。”

数据显示,金帝股份上市首日融券余量达到458.32万股左右。证监会表示,公司高管与核心员工参与战略配售后,在上市首日由资管计划通过转融通业务将股票出借给证券金融公司,再由证券金融公司转融券给13家证券公司。

按照今年2月沪深交易所修订的《转融通证券出借交易实施办法(试行)》(下称《实施办法》)文件规定,可参与转融通“证券出借”的证券类型包括:无限售流通股与参与注册制下首次公开发行股票战略配售的投资者配售获得的在承诺的持有期限内的股票。后者便是战投限售股。

该《实施办法》实行以来,有多家注册制上市公司战投限售股参与了转融通业务,该部分限售股成为新股上市首日融券余量的主要来源。

Wind(万得)数据显示,今年以来,上市首日融券余量最多的是阿特斯(688472.SH),上市首日融券余量达2313.97万股。该公司首发6.22亿股,融券余量占首发比例约为3.7%。

8月以来新股上市首日融券余量

8月以来新股上市首日融券余量

《实施办法》中战投限售股参与转融通是否合法的问题同样也在法律界展开了探讨。

有专家认为,战投限售股参与转融通业务,存在与《证券法》中相关表述矛盾的地方。

“转融通出借和卖出有区别。无法得出其不合法的结论。”上海百谷律师事务所主任高飞认为,“《证券法》限售的本意是防止上市后股东逃跑,保持公司稳定,而不是限制股票交易。”

上海久诚律师事务所主任许峰则向《财经》表示,“出借也是交易”,“进行融券业务交易的证券统一在证券公司名下,其所有权也发生了变化,相当于有协议的约定回购”。

金帝股份从9月18日开始连续三日涨停,有投资者趁机在公开股票讨论平台上号召中小投资者“打爆空头”。一位二级市场交易人士对《财经》称:“由于缺乏实际持仓成本的数据,因此没有证据表明融券者在做空中获得了巨额收益,普通投资者参与短期情绪化投机有一定的风险”。

124名投资者融券做空

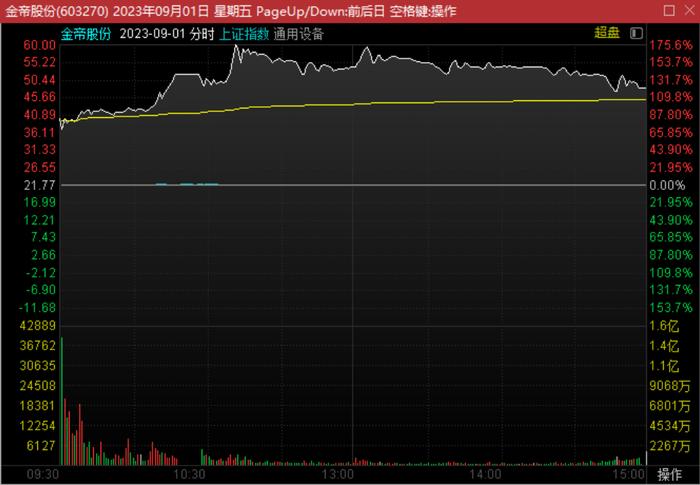

公开数据显示,金帝股份上市后实际流通股份数为4903.95万股,上市首日融券余量为458.32万股,融券余量占流通股的9.34%。

金帝股份上市首日盘中最高上涨超过180%,股价最高摸到61元/股,换手率85.01%。

金帝股份上市首日分时图

金帝股份上市首日分时图

金帝股份上市后,最低价格为32.82元/股,较最高价格61元/股已经接近腰斩。市场上有投资者认为,融券做空者获益甚多,而普通投资者没办法参与融券业务,因而质疑融券业务的公平性。

此外,有专家认为,战投限售股参与转融通业务,一是存在与《证券法》中相关表述矛盾的地方,二则存在“借道减持”的风险。

证监会表示,根据目前(对金帝股份)核查情况,上述融券业务符合当前监管规定,未发现相关主体绕道减持、合谋进行利益输送等问题。证监会对战略投资者出借证券行为严格监管,明确要求相关主体不得通过任何方式变相减持、不得通过任何方式合谋进行利益输送,一旦发现将依法严肃处理。

根据证监会披露的数据,金帝股份高管与核心员工参与战略配售后,在上市首日由资管计划通过转融通业务将股票出借给证券金融公司,再由证券金融公司转融券给13家证券公司,124名投资者(包括35名个人投资者、89家私募基金)依规从13家证券公司融券卖出。

对于战投限售股参与转融通业务,证监会认为,“根据《证券发行与承销管理办法》第二十一条、第二十三条规定,发行人的高级管理人员与核心员工可以通过设立资产管理计划参与战略配售;参与战略配售的投资者在承诺的持有期限内,可以按规定向证券金融公司借出获得配售的证券。上述规定的主要目的是改善新股上市初期流动性,抑制价格过度波动。战略投资者出借的证券到期后,将收回全部股份、仅获得出借收益,并继续作为限售股管理。”

“针对市场反映的上市公司高管与核心员工参与战略配售后阶段性出借股票的规则,我会将充分听取各方意见,进一步论证评估。”证监会表示。

市场人士认为,证监会的回应公布了金帝股份上市首日融券业务的具体细节,对于市场“借道减持”的传闻也进行了核查,也传递出让战投限售股参与转融通的主要目的是改善上市初期的流动性,同时对未来该项业务的调整留出了预期空间。

新股波动问题待解

事实上,新股上市后的交易规则,历来就是A股市场的关注焦点,A股市场新股上市交易规则经历过多次修改,整体修改思路围绕“是否需要遵循涨跌停板制度”“网下配售股权上市交易限制”等。

在全面注册制实施前,主板新股上市依然需要遵守涨跌停板制度,彼时有市场声音认为,该项制度利好有交易通道优势的大资金,对于普通投资者较为不公平。

但此前一段时间,A股新股上市又是不需要遵循涨跌停板制度的,该时期又造成了中国石油(601857.SH)上市后48.60元/股的历史最高价,导致大批投资者被套牢在“山顶”。

2007年中国石油上市首日分时图

2007年中国石油上市首日分时图

本次经过长达三年左右的科创板试验,新股上市交易规则再次改为上市前五个交易日不设涨跌幅限制。而由于A股投资者结构的不均衡,中小投资者数量较多,新股上市后股价波动较大。

面对新股上市高波动,不同的投资者有不同的诉求。8月9日,刚刚上市的盟固利(301487.SZ)在盘中创出了37倍的涨幅,最高价格为202.15元/股,其后回落。一位险资投资者经理曾对《财经》表示,二级市场对盟固利的炒作说明A股“做空难度太大”。

盟固利上市首日分时图

盟固利上市首日分时图

为了解决上述问题,提高新股流动性,“抑制价格过度波动”,监管引入了战投限售股作为解决新股缺乏做空机制的工具。尽管如此,能拿出来参与转融通业务的战投限售股也并不算多。

Wind数据显示,9月以来上市的14家上市公司中,上市首日有融券余量的仅有两家,分别是中巨芯-U(688549.SH)与金帝股份,占比14%。年初至今有257家上市公司挂牌上市,上市首日存在融券余量数据的仅有66家,占比25%。

然而,该解决方案在特殊市场时期还是引发了市场对于融券制度不公、“借道减持”和违反《证券法》的探讨。

有二级市场交易人士则表示,由于不清楚融券做空者的具体交易成本,无法确定上市首日融券做空的模式是否能够盈利,“从走势来看,这种交易模式不确性极大”。但现实是,融券业务存在投资者适当性门槛,无论融券做空是否能盈利,普通投资者都难以参与。

针对量化机构可通过特殊渠道获得券源,并融券做空的言论,一位大型量化机构内部人士对《财经》称,量化基金在获取券源方面没有特殊渠道和优势,有时想融券时券池也是只有“几百股”可融的状态,量化对冲大多依靠衍生品工具。值得注意的是,普通投资者依然难以获得衍生品做空对冲工具。

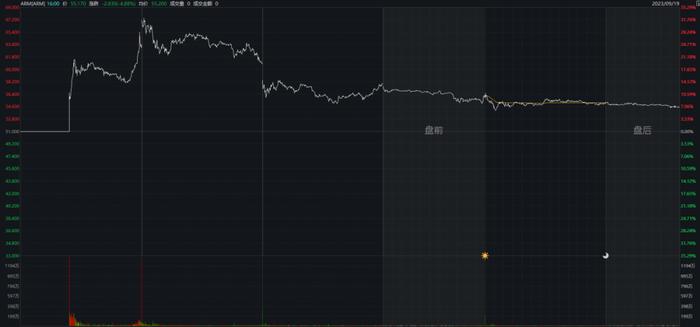

新股上市的巨幅波动问题并不仅存在于A股市场上。9月14日,创下美股年内最大IPO纪录的ARM(ARM.US)公司上市交易,全天涨幅24.69%,成交77.88亿美元(约合565.99亿元人民币),总市值为652.43亿美元(约合4743.62亿元人民币)。

次日该股高开创出69美元/股的价格后开始下跌,近期价格已经跌到了55.17美元/股,较上市后最高价已下跌20%。其最低价53.88美元/股已经接近51美元/股的发行价,成交量也开始萎缩。

美股ARM上市至今分时图

美股ARM上市至今分时图

《财经》关注到,有部分中小投资者在公开股票讨论平台上呼吁其他投资者加入“打爆空头”的队伍,甚至列出了战投限售股占比、费率较高的次新股,企图复制早年美股游戏驿站(GME.US)的资金博弈案例。“情绪化交易并不可取”,前述二级市场人士表示,纯资金博弈存在一定风险。

责任编辑:刘德宾

- 0000

- 0000

- 0000

- 0000

- 0000