工银理财“恒睿睿盈私银尊享”斩获混合类理财排行榜冠军,平安理财“鲨鱼鳍”产品杀至第二位

原标题:工银理财“恒睿睿盈私银尊享”斩获混合类理财排行榜冠军,平安理财“鲨鱼鳍”产品杀至第二位丨机警理财日报

南财理财通课题组 陈子卉

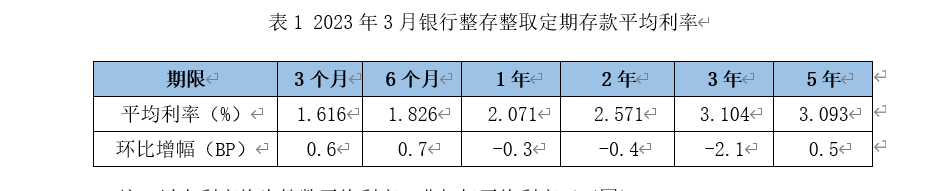

据南财理财通数据,截至2023年4月13日,今年来全市场已发行净值型银行理财达7,329只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.19%,二级(中低风险)产品占比85.39%,三级(中风险)产品占比8.51%,四级(中高风险)产品占比0.25%,五级(高风险)产品占比1.66%。

从投资性质来看,固收类产品占比96.18%;混合类产品占比2.09%;权益类产品占比0.4%;商品及金融衍生品类产品占比1.33%。由此看出,固定收益类产品仍占据理财产品的主流。

注:收益/回撤=(产品年化收益率-现金类产品7日年化收益率均值)/最大回撤;据南财理财通数据,近6个月现金类产品七日年化收益率均值为2.2871%。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

工银理财“恒睿睿盈私银尊享120天持盈混合类开放式”斩获榜首

南财理财通数据显示,截至4月7日,在理财公司投资周期在3-6个月的公募混合类产品近6月收益排行榜中,有5家理财公司产品跻身前十。其中,工银理财上榜产品数量最多,有5只产品;光大理财次之,有2只产品上榜;平安理财、华夏理财和广银理财各有1只产品上榜。

从收益指标来看,相较上期同维度榜单(请见关联文章),混合类理财产品收益回暖,排名前十的产品中不再有年化收益低于现金管理类产品七日年化收益均值的产品。本期榜单中,“恒睿睿盈私银尊享120天持盈混合类开放式”“新安鑫3号六个月定开混合类净值型A类”和“恒睿睿鑫120天持盈混合类开放式”分别以3.18%、2.56%和2.38%的近6月净值涨幅跻身榜单前三。其中,排名第二的“新安鑫3号六个月定开混合类净值型A类”风险控制水平较好,近6月最大回撤仅为0.16%。

从风险指标来看,上榜产品近半年净值波动较大,近6月最大回撤均值为1.9%,近6月年化波动率均值为3.32%。

从绩效指标“收益/回撤”比率来看,表现最好的是“新安鑫3号六个月定开混合类净值型A类”,近6月收益回撤比高达17.89。此外,华夏理财“混合偏债型半年定开2号B”也表现较好,收益回撤比为5.32。

从行业角度看,截至4月11日,理财公司混合类产品近6月平均净值增长率为-0.83%,近一年平均净值增长率为-1.82%。

南财理财通课题组注意到,“恒睿睿盈私银尊享120天持盈混合类开放式”之所以在本次榜单中排名第一,是得益于净值的快速修复。该产品的业绩比较基准为年化3.35%,截至4月11日,产品近6月净值增长率为3.77%,年化收益率为7.54%,超过业绩比较基准。对此,工银理财对南财理财通课题组表示,整体来看,在2022年4季度后,产品运作策略更重视市场结构性机会和对绝对收益的追求。

在“恒睿睿盈私银尊享120天持盈混合类开放式”的资产配置上,随着2022年四季度复工复产的有序展开,投资经理对产品的固收类资产、权益类资产和公募基金的配置比例做了一定调整,提升了权益类资产的配置比例。

在权益资产投资方面,2023年一季度,投资经理积极布局数字经济、中国特色估值等风口板块,并在一定程度上提高了换手率;同时也更加重视单个策略的止盈止损,例如在2022年四季度的经济复苏期间,投资经理止盈了部分消费医药板块的头寸。

在衍生品投资领域,投资经理表示,会依据市场情绪相机择时。此外,该产品在公募基金配置上主打“基础配置 行业轮动”策略。

平安理财“新安鑫3号六个月定开混合类净值型A类”成立至今年化收益率达3.75%

(1)配置“券商资管计划 看涨鲨鱼鳍收益凭证”

平安理财“新安鑫3号六个月定开混合类净值型A类”在本次榜单中排名第二。该产品成立于2022年3月8日,风险等级为三级(中风险)。

该产品采用类固收打底并配置结构化产品的策略,其中结构化产品内嵌“看涨鲨鱼鳍”期权并挂钩中证500指数。

产品业绩比较基准形态体现出“鲨鱼鳍”特征。具体来看,当中证500指数收盘价在观察期内始终位于执行价和障碍价之间时,产品收益与指数涨跌幅呈线性关系;当中证500指数收盘价在任一观察日超过障碍价时,即发生敲出事件,产品收益率为固定的敲出利率。

当前,产品处于第三个投资周期(2023年3月20日-2023年9月18日),A份额的最新业绩比较基准为2.55%-4.05%或3.15%;同时,期权合约的执行价为“中证500指数在初始观察日的收盘价*100%“,障碍价为“中证500指数在初始观察日的收盘价*110%”,期权的预期参与率为15%。截至4月7日,产品单位累计净值为1.0405,成立至今年化收益率为3.75%,高于业绩比较基准下限。

费率方面,该产品不收认/申购费和赎回费,固定管理费不超0.5%/年,销售服务费不超0.5%/年,托管费不超0.03%/年,经计算,综合费率每年不超1.03%。自2023年3月21日起,产品进行费率调整,优惠后综合费率约为0.43%/年。

资产配置方面,截至2022年四季末,产品94.34%的资金投入资管计划,5.66%的资金投入银行存款和结算备付金。

据2022年四季报显示,产品前十大持仓资产较为单一,其中第一大持仓为“平安证券金秋4号资产管理计划”,该资管计划占产品总资产的88.45%并主投权益资产,权益资产在资管计划中的占比达70.42%;第二大持仓为平安证券发行的“鑫享56号收益凭证”,占产品总资产的6%。

(2)业绩比较基准下限提高220bps

在第三个投资周期,该产品所投收益凭证为兴业证券的“兴尚系列单鲨浮动收益凭证第314期”,关联指数为中证500指数。

需要注意的是,虽然产品在第二个和第三个投资周期均投资了内嵌“看涨鲨鱼鳍”的券商收益凭证,但期权参数有所不同。

如下图所示,期权障碍价格由第二个投资周期的“X*103.5%”提升至第三个投资周期的“X*110%”,其中X表示期权的执行价格,是“中证500指数在初始观察日的收盘价*100%”;期权预期参与率由151%降至15%;同时,业绩比较基准下限由第二个投资周期的的0.35%提升至第三个投资周期的2.55%,若关联指数在观察期内的所有观察日均未超过障碍价且在期末的涨幅小于0%,则期权最低可以获得2.55%的年化收益率。

(图二:“新安鑫3号六个月定开混合类净值型A类”第二运作周期业绩比较基准;南财理财通整理)

南财理财通课题组认为,虽然该产品的敲出难度因障碍价格调高而变大,但投资者能够在中证500指数更大的上涨空间内享受到上涨收益,同时收益下限更高。从参数变化来看,投资经理判断中证500指数会有一定上涨,并且上涨空间较第二个运作周期更大。

在本次榜单中,业绩表现较好的混合类产品都体现出共同的特征,即通过多资产、多策略的配置来增厚产品收益,例如在权益投资中使用行业轮动策略,以及在产品资产配置中引入策略型保本的场外衍生工具等。

自2022年起,理财产品全面进入净值化时代,随着市场行情的变动,产品“破净”在所难免。在未来很长一段时间内,“破净”都将成为银行理财面临的挑战。对理财公司而言,如何在“破净”后较快地修复净值是银行理财资管面临的新课题。

(数据分析师:张稆方、马怡婷;实习生:王晓琪)

(课题统筹:汤懿兰)

责任编辑:李琳琳

- 0000

- 0000

- 0000

- 0000

- 0000