恒兴科技前次IPO“一查即撤”之问:是东吴证券缺乏信心还是国泰君安表述不准确?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/靳泽

近日,曾被抽中现场检查而撤回申请的的江苏恒兴新材料科技股份有限公司(恒兴科技),又递交了全面注册制下的主板IPO申请,并将原保荐券商东吴证券更换为国泰君安。

恒兴科技及国泰君安在回复上交所问询时,将上次IPO“一查即撤”的原因主要归结为前任保荐人东吴证券对执业工作缺乏信心、部分关联交易等信息存在遗漏。

然而,国泰君安及恒兴科技在回复函中所称的“部分关联交易”,根据现有多部法规的规定并不属于关联交易,且前次IPO遗漏重要信息也有恒兴科技的主要责任。因此,恒兴科技的问询函回复、招股书相关信披及国泰君安的表述准确性待商榷,上次IPO“一查即撤”的主要责任认定也有待考证。

恒兴科技及国泰君安表述准确性有待商榷

2020年12月21日,恒兴科技第一次IPO申请获受理,保荐人为东吴证券。2021年1月31日,恒兴科技被抽中现场检查,但2月9日公司就撤回了IPO申请,距被抽中现场检查不足10天。恒兴科技的问题,属于监管部门反复强调的“一查即撤”。

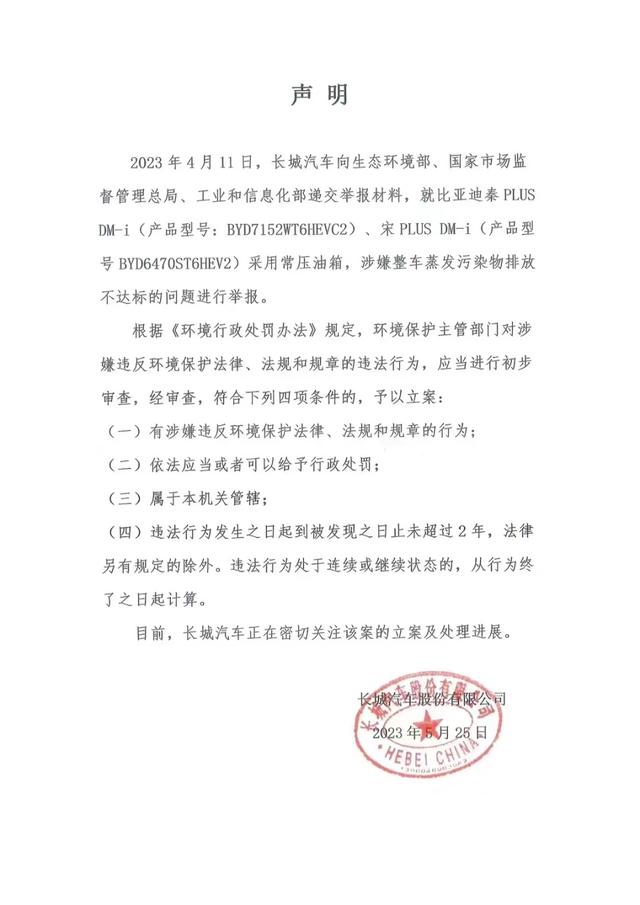

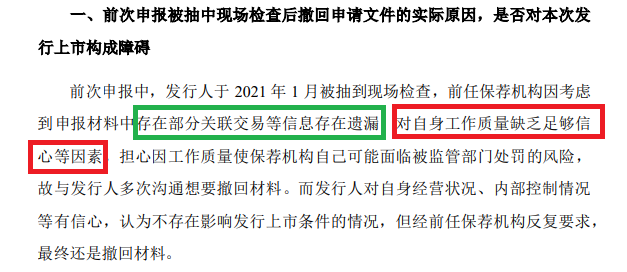

2023年2月28日,恒兴科技在实施注册制的沪主板的IPO申请获受理,保荐人为国泰君安。上交所要求恒兴科技及国泰君安说明前次申报被抽中现场检查后撤回申请文件的实际原因,是否对本次发行上市构成障碍。

来源:恒兴科技公告

来源:恒兴科技公告

国泰君安和恒兴科技在回复上交所的问询中称:前任保荐机构(东吴证券)因考虑到申报材料中存在部分关联交易等信息存在遗漏、对自身工作质量缺乏足够信心等因素,担心因工作质量使保荐机构自己可能面临被监管部门处罚的风险,故与恒兴科技多次沟通想要撤回材料。而恒兴科技对自身经营状况、内部控制情况等有信心,认为不存在影响发行上市条件的情况,但经前任保荐机构反复要求,最终还是撤回材料。

根据国泰君安和恒兴科技的回复,上次撤回IPO申请的主要原因包括东吴证券信心不足、部分关联交易等信息存在遗漏。

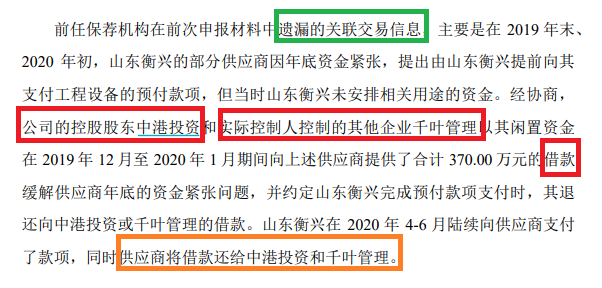

根据问询函回复及恒兴科技招股书披露的内容,东吴证券在前次申报材料中遗漏的“关联交易信息”,主要是在2019年末、2020年初,山东衡兴(恒兴科技的全资子公司)的部分供应商因年底资金紧张,提出由山东衡兴提前向其支付工程设备的预付款项,但当时山东衡兴未安排相关用途的资金。经协商,恒兴科技的控股股东中港投资和实际控制人控制的其他企业千叶管理以其闲置资金在2019年12月至2020年1月期间向上述供应商提供了合计370万元的借款,并约定山东衡兴完成预付款项支付时,其退还向中港投资或千叶管理的借款。山东衡兴在2020年4-6月陆续向供应商支付了款项,同时供应商将借款还给中港投资和千叶管理。

来源:恒兴科技公告

来源:恒兴科技公告

招股书显示,恒兴科技将控股股东中港投资、实控人控制的千叶管理与恒兴科技供应商的借款定性为恒兴科技关联交易,即恒兴科技没有参与的贷款交易被定性为自身的关联交易,这与多部主要法规关于关联交易的定义或不符。

根据最新的《上市公司信息披露管理办法》 《上海证券交易所股票上市规则》之规定,上市公司的关联交易,是指上市公司或者其控股子公司与上市公司关联人之间发生的转移资源或者义务的事项。根据《企业会计准则第36号——关联方披露》之规定,关联方交易是指关联方之间转移资源、劳务或义务的行为,而不论是否收取价款。

简言之,关联交易的主体一方必须是公司,另一方是公司关联方。而恒兴科技将自身没参与的交易定性为公司的关联交易,或与上述法规不符。恒兴科技是独立的法人,不能将其与控股股东、实控人及其控制的公司人格相混同。

综上,国泰君安及恒兴科技回复上交所的问询函及招股书中披露的“遗漏的关联交易信息”,从上述主要法规上来说或不属于关联交易,因此国泰君安及恒兴科技的表述准确性有待商榷。

有财务人士认为,恒兴科技控股股东、实控人控制的企业与恒兴科技上游供应商借款的相关信息确实有必要披露,因为可能涉及资金体外循环。但将没有发行人参与的贷款交易定性为发行人的关联交易,表述或不准确,可以表述为“遗漏部分关联方相关的交易”。此外,恒兴科技可以将上述遗漏的交易列示在招股书“公司内部控制制度情况”等章节,便与投资者查阅。

无论上述交易是否属于关联交易,东吴证券遗漏重要信息或应承担一定责任。但在IPO过程中,发行人即恒兴科技才是信息披露责任第一人,其更清楚上述交易是否存在资金体外循环,以及是否构成发行实质性障碍。即便东吴证券认为可以不披露,恒兴科技作为信披责任第一人,可以要求将上述遗漏的交易在申报材料中进行披露。

因此,恒兴科技及国泰居安按将东吴证券遗漏相关信息作为恒兴科技上次IPO“一查即撤”的主要原因之一,还有待商榷。

此次回复交易所问询函的公告,是由国泰君安和恒兴科技共同撰写。资料显示,恒兴科技此次IPO的保代为夏静波、田昕。

东吴证券缺乏信心?恒兴科技直接表达不满

实务中,很少拟IPO企业会将对保荐券商的不满直接表达出来,而恒兴科技是一个特例。

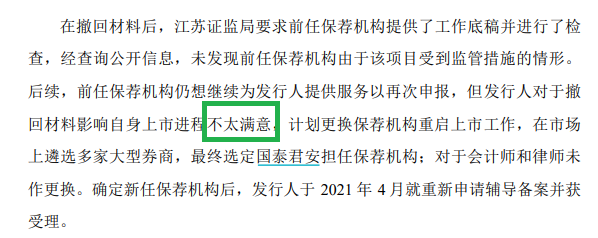

在回复上交所问询的公告中,恒兴科技直接表述道:东吴证券仍想继续为公司提供服务以再次申报,但公司对于撤回材料影响自身上市进程不太满意。

来源:恒兴科技公告

来源:恒兴科技公告

此外,国泰君安和恒兴科技在问询函回复中还称:东吴证券对自身工作质量缺乏足够信心。

对于东吴证券执业工作是否缺乏信心,恒兴科技并没有给出太多证据。资料显示,东吴证券在2021年2月先后撤回了两家保荐项目的IPO申请,一家是恒兴科技,另一家是江苏镇江建筑科学研究院集团股份有限公司(下称建科集团)。

建科集团创业板IPO申请于2020年12月29日获受理,2021年1月31日被抽中现场检查,2月10日便撤回了申请,距被抽中现场检查仅10天。

建科集团与恒兴科技前次IPO“一查即撤”的时间节点高度接近,都是被抽中现场检查后十天内撤回(恒兴科技2021年2月9日撤回),看来东吴证券或存在保荐工作信心不足的情况。

毛利率大起大落且异于同行

招股书显示,恒兴科技的主营业务是精细化学品的研发、生产和销售。结合公司前次招股书披露的数据可知,公司毛利率波动剧烈且异于同行。

2017-2022年,恒兴科技的综合毛利率分别为27.14%、34.92%、47.62%、48.38%、33.50%和27.68%,大起大落犹如“过山车”。

恒兴科技称:公司综合毛利率变动主要受产品销售价格变动、原材料采购价格变动、固定成本增加、产品结构变化、下游市场供需变化和市场竞争程度等因素的影响。

恒兴科技的解释虽有一定合理之处,但其波动幅度远大于同行可比公司。2017-2022年,同行可比公司的毛利率均值分别为28.69%、26.82%、34.64%、23.72%、25.12%、26.01%。

不难发现,同行可比公司的毛利率均值基本维持在26%-35%这个区间内,而恒兴科技毛利率的经常增长或减少10个百分点以上。尤其是2019年和2020年,恒兴科技的毛利率高于同行均值37.47%、103.96%。

责任编辑:公司观察

- 0000

- 0000

- 0000

- 0000

- 0000