权益类银行理财产品仍大面积破净,FOF产品净值增长率表现出色

华夏时报记者 卢梦雪 冉学东 北京报道

市场几度破净,黑天鹅事件不时发生,投资者愈发注重保守型投资。

随着市场逐渐企稳,净值不断修复,银行理财产品“破净”率正大幅下跌,收益率逐渐回暖。记者注意到,市场整体向好之际,权益类理财产品净值波动仍较大,仍存在大面积破净情况,不过,其中以分散投资策略著称的FOF类理财产品在净值增长率方面表现出色,民生理财一款权益类FOF理财产品近6个月的净值增长率达到了达到了9.23%。

相关分析人士向《华夏时报》记者分析指出,FOF类权益理财产品作为银行理财切入权益类资产赛道的产品形式,具有嫁接公募基金投研的能力,其整体风险偏高,净值波动偏大,去年四季度平均投资收益率低于行业平均水平,投资者应理性看待。随着市场波动的平息,该类产品后续市场表现会相对平稳。

权益产品仍大面积破净

理财产品收益率逐步回升,银行理财市场正整体回暖。

普益标准监测数据显示,一季度全银行理财市场共新发了7197款理财产品,环比增加742款。一季度理财公司产品平均期间年化收益率为5.24%,环比上涨783个基点。

但权益类理财产品破净率仍高企。中国理财网数据显示,在当前理财子公司发行的存续的23只权益类理财产品中,仅有11只理财产品当前净值高于1,有12只净值小于1,破净率高达52.2%。

其中,多只破净的权益类理财产品运行时间已超过1年。如光大理财的“阳光红300红利增强”、“阳光红卫生安全主题精选”两款理财产品,产品起始日分别为2020年的7月和5月,但其当前净值分别为0.8576和0.5829,较初始净值下跌了14.24%、41.71%。

受此影响,银行理财公司配置权益类资产仍较为保守。

融360数据科技研究院数据显示,3月份理财公司42.82%产品配置了权益类资产,较上个月下降了10.57个百分点,92.43%产品权益类资产的配置比例在20%及以内。

“受股市、债市震荡影响,去年理财产品经历两轮大面积的破净潮,理财产品投资收益表现整体不佳,投资者赎回现象增多,今年以来银行及理财公司整体投资风格较为稳健。”融360数据科技研究院分析师刘银平向《华夏时报》记者分析指出。

但当前权益类理财市场净值已多数呈现正向增长趋势。南银理财通统计数据显示,截至4月14日,在理财市场存续期超过一年的22只权益类理财产品中,有16只产品的近6月净值增长率实现正向增长,平均净值增长率为1.68%。

如贝莱德建信理财旗下所属两只权益类理财产品封闭期限分别为360天、720天,成立后不久就出现了破净情况,如今两只产品净值仍低于1,但已呈现净值上涨趋势。

值得注意的是,在录得正幅净值增长率的16只权益类理财产品中,FOF产品有6只,占总数的37.5%。

FOF产品净值增长表现出色

FOF类银行理财产品是指银行以FOF为投资策略,对外发售的一种理财产品,其本质是一种间接投资基金的方式,即将投资者的资金汇集到FOF产品中,由FOF产品再投资于多只基金产品。

中央财经大学证券期货研究所研究员杨海平向《华夏时报》记者分析指出,FOF类型权益理财产品作为银行理财切入权益类资产赛道的产品形式,具有嫁接公募基金投研能力,并通过组合投资降低风险的优势。

根据南银理财通数据,在22只理财产品中,民生银行旗下的产品“金竹FOF一年持有期1号理财产品”(下称“金竹一号”)近6个月的净值增长率最高,达到了9.23%,位居榜首,其近6个月的年化收益率也达到了7.19%。

2022年四季度投资报告显示,报告期末,金竹一号有18.95%的资产投向银行存款等现金类资产,81.05%的资产投向基金,资产配置的前十项资产多为电子信息,智能汽车及能源行业。

权益类理财产品相较固收类、混合类理财产品,净值波动幅度较大。融360数据科技研究院数据显示,一季度权益类产品净值下跌比例最高,达28.57%,平均净值增长率为1.46%,平均期间年化收益率为5.88%。

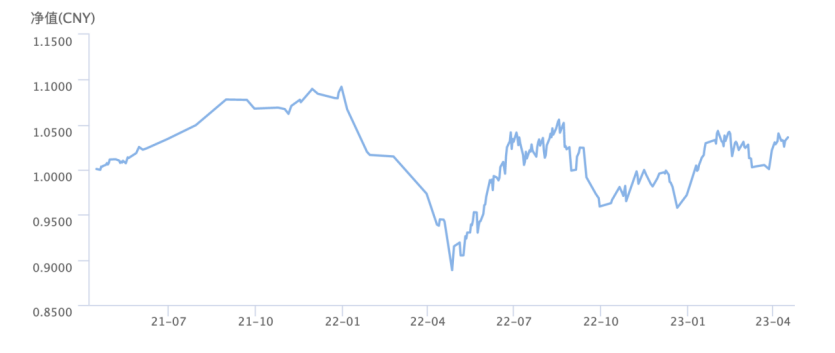

金竹一号也是如此,2021年4月成立以来,其净值首次在2022年3月前后跌破初始净值1,后在2022年6月23日回升至1以上,但在2022年9月再次跌破初始净值,直至2023年1月份才回升至1以上,净值波动幅度也逐渐变小。

金竹一号净值表现,图源:中国理财网

金竹一号净值表现,图源:中国理财网

整体来看,金竹一号近6个月的最大回撤达到了5.62%,年化波动率达到了11.17%。

“2023年一季度,压制市场的几大核心矛盾逐渐发生了边际变化。宏观基本面的共识变高之后,后面只要有利好,市场反应的敏感度也会提高。”民生理财在投资报告中指出。

刘银平向《华夏时报》记者分析表示,FOF理财产品配置了一定比例的权益类资产,净值波动偏大,去年四季度FOF理财产品平均投资收益率要低于行业平均水平,今年一季度股市、债市回暖,理财产品收益逐渐回升,FOF理财产品平均投资收益率要高于行业平均水平。

值得注意的是,虽部分FOF产品净值增长幅度较大,但仍处于破净状态。

如宁银理财旗下的3款权益类FOF产品,宁耀权益类全明星FOF策略开放式产品1号和宁耀权益类优质成长FOF策略开放式产品2号近6个月的净值增长率分别达到了5.41%和3.93%,但其当前净值分别为0.9100、0.8347,较初始净值仍有9%、16.93%的差距。

“投资者应该正确认识和对待FOF类型权益理财产品净值波动较大的情况。”杨海平向《华夏时报》记者分析认为,随着公募基金投资策略的迭代,理财公司管理能力的提升,FOF类型权益理财产品会秀出更好的业绩表现,并在市场上得到更大程度的认可。

普益标准研究员周彦希亦认为,随着市场波动的平息,FOF类产品的市场表现将会相对平稳。

“金融机构依然看重权益类市场,这可以为理财产品带来更高的投资回报,构建差异化竞争优势。如果股市回升迹象明显,未来金融机构还会逐渐加大权益类资产的配置比例,FOF理财产品发行量也会随之增加。”刘银平认为。

值得注意的是,由于FOF基金的管理公司需要为其投资组合的管理和调整支付一定的管理费用、购买费用和交易费用。这些费用通常会转嫁给投资者,因此FOF类银行理财产品的费率相对较高。

如金竹一号的固定管理费、销售费均为1.00%/年,而据融360数据科技研究院数据,3月份理财公司新发产品有97.55%产品收取固定投资管理费,平均费率为0.2%/年;有78.89%产品收取浮动管理费,针对超额业绩比较基准收取,绝大部分都针对单一数值业绩比较基准收取,平均费率为52.38%。但许多FOF类产品均在存续期内对费率进行了一定优惠。

责任编辑:宋源珺

- 0000

- 0000

- 0000

- 0000

- 0000