手握千亿“闲钱”,拿100亿做基金,茅台的金融野心被撑大了 || 深度

来源:无冕财经

////

贵州茅台账上躺着千亿闲置资金,扩建产能和加大分红都花不完,不投资能干嘛?

本文由无冕财经(wumiancaijing)原创发布

作者:郭俊宇

编辑:陈涧

设计:岚昇

不差钱的茅台也要“搞副业”了。

5月18日,贵州茅台宣布将拿出100亿元设立两只产业投资基金。

贵州茅台对两只基金的认缴金额相同,都是50亿元。它还拉来了行业内顶流的资管机构——招商局集团旗下的招商局资本和中信系的金石资本,负责管理这两只基金。

公告显示,两只基金的投资范围基本相似,包括但不限于新一代信息技术、生物技术、新能源、新材料、高端装备、大消费等领域。

这是贵州茅台首次参与设立产业基金,还没获得董事会通过,但一些小股东已经喊着要投反对票,毕竟靠卖酒就能轻松把钱挣了,再拿出来分红不香么?

但看看贵州茅台的控股股东茅台集团,已经在股权投资领域摸爬滚打近十年,低调布局出一个规模不小的金融版图。设立产业基金,恐怕并不是贵州茅台闲钱太多没处花。

钱多得花不完,除了分红还能干嘛

虽然百亿级别的投资金额对大部分公司来说算很大了,但对于贵州茅台来说,只是“小试牛刀”。

作为A股最赚钱的企业之一,贵州茅台完全“不差钱”。财报显示,截至2023年一季度末,贵州茅台的现金及现金等价物余额达到了1578.19亿元。

同期,A股前五家白酒上市公司中其余四家(五粮液、泸州老窖、山西汾酒、洋河股份)的现金及现金等价物总和为1523.79亿元,贵州茅台账上的现金比它们四家加起来还要多。

这么大规模的闲置资金,贵州茅台自己估计也不知道怎么花。它之前的资金用途无非就两个,一是用于扩建产能,二是用来分红。

茅台这些年一直在扩建产能,其基酒产量已经从2016年的3.9万吨,增加至2022年的5.6万吨。

对贵州茅台而言,扩建产能其实消耗不了多少资金。财报显示,从2020年至2022年,贵州茅台的固定资产投资支付现金仅为21亿元、34亿元、53亿元,同期的经营性净现金流分别为516.69亿元、640.29亿元及366.99亿元。

就在去年年底,贵州茅台又投了155.16亿元建设茅台酒“十四五”技改建设项目,建成后每年可新增茅台酒实际产能约1.98万吨。

在分红上,贵州茅台也是出了名的“慷慨”。同花顺数据显示,自上市以来,贵州茅台累计分红23次,累计派现2086.53亿元。去年的年度分红就花了325.49亿元。

除去扩产和分红的支出外,贵州茅台账上还有近千亿“闲钱”。这笔钱如果只是放在银行,属于巨大的资源浪费,因为收益确实很低。

财报显示,从2020年至2022年,贵州茅台的现金及现金等价物年收益率分别为2.36%、2.47%、2.73%。

千亿规模的资金,哪怕收益率只提高一个百分点,每年都能多赚10亿元以上。

而此次贵州茅台计划出资100亿设立的两只产业基金,设置的业绩报酬计提基准均为年化6%(单利),远高于贵州茅台过去3年的资金年收益率。

收益率高了,风险自然也就大了。但100亿资金对于贵州茅台而言,还不到闲置资金的十分之一,即便亏了,也完全不影响其正常经营和未来的分红。

虽然贵州茅台此前缺乏股权投资的经验,但其控股股东茅台集团已经在这个领域摸索了近十年,打造出一幅“茅台系”资本版图。

十年布局,“茅台系”资本版图扩张

早在2013年,茅台集团就开始做股权投资了。

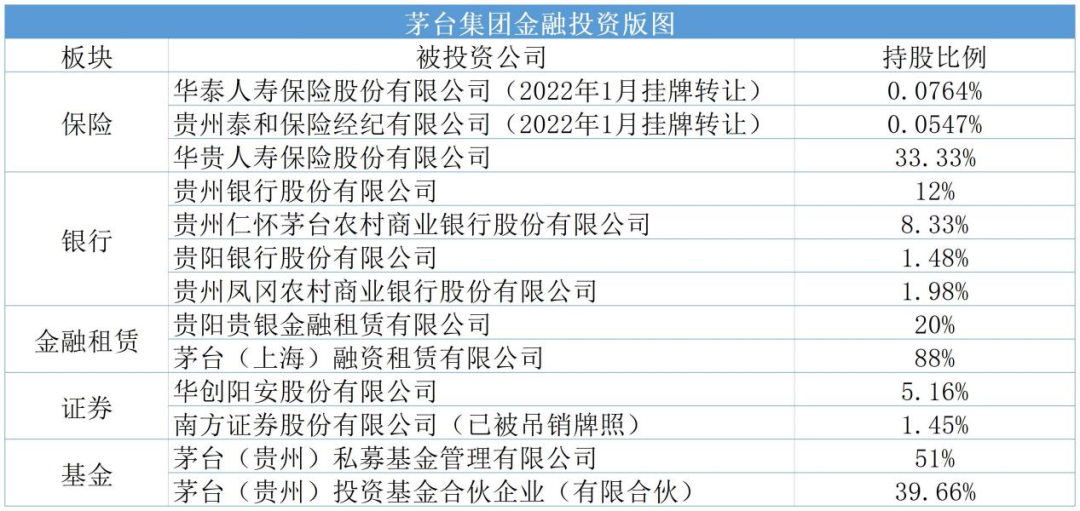

据不完全统计,茅台集团旗下参控股的金融公司有13家,覆盖银行、保险、基金、证券、财务公司、租赁公司等。

▲茅台集团投资领域统计,数据来源企查查以及公开数据,无冕财经制图。

▲茅台集团投资领域统计,数据来源企查查以及公开数据,无冕财经制图。

在银行领域,茅台集团早在2011年便入股了贵阳银行,后者上市后,茅台集团位列第十大股东,持股比例为1.48%;茅台集团还持有贵州银行12%的股份,持股比例仅次于贵州省财政厅。

据企查查数据,茅台集团还持有贵阳凤岗村农商行1.98%的股权,以及贵州仁怀茅台农村商业银行股份有限公司8.33%的股权。

在保险领域,2017年茅台集团跟华康金融控股集团、贵州贵安金投等11家公司共同出资成立了华贵人寿,茅台集团持股20%,为第一大股东。今年4月份,茅台集团进一步增资华贵人寿,持股比例提升至33%。

原本茅台集团还持有华泰保险和华泰人寿的股权,不过2022年1月,茅台集团已经将这两家保险的股权挂牌转让。

在金融租赁领域,茅台集团持股两家金融租赁公司——茅台(上海)融资租赁和贵阳贵银金融租赁有限责任公司,持股比例分别为88%和20%。

在券商领域,截至今年3月末,茅台集团持有华创阳安5.16%的股份,持股数量为8978.13万股,位居第五大流通股东。茅台集团还参股过南方证券,不过该证券公司后来被吊销牌照。

在基金领域,2014年,茅台集团跟建信信托合资设立了建信(贵州)投资基金管理有限公司,茅台集团出资1.53亿元,持股51%。去年11月,茅台建信改名为茅台(贵州)私募基金管理有限公司(下称茅台私募基金)。

企查查数据显示,目前茅台私募基金管理着5只基金。根据中基协官网信息,茅台私募基金管理规模为10亿-20亿元。

茅台私募基金这些年的投资成绩还算可以,先后投了稻源科技、嘉美包装、衣拉拉、李子园、天宜上佳、中国盐业、万凯新材料、新巨丰包装、白家食品、京东物流、锅圈食汇、匹克等企业。

其中美包装、李子园、天宜上佳、万凯新材料、新巨丰包装、京东物流这6家公司已经IPO,锅圈食汇即将登陆港交所,阿宽食品也在准备IPO。

茅台私募基金在被投公司上市并解禁后便陆续套现退出。根据《华夏时报》粗略计算,茅台私募基金已经累计套现超3亿元。

虽然茅台集团的金融版图不小,但论赚钱能力,还远远比不上白酒业务。公开数据显示,2021年茅台集团的营收为1326.24亿元,金融板块仅实现营收36.51亿元。

这次贵州茅台设立产业投资基金,茅台集团旗下茅台私募基金分别出资1000万,在两只基金的占股均为0.1815%。

从股权结构来看,贵州茅台和茅台私募基金都是茅台集团绝对控股的子公司,归根结底,这两只产业基金一旦敲定,其实也属于“茅台系”资本版图的一部分。

小股东们反对,产业基金落地有悬念?

值得关注的是,拿出100亿设立产业发展基金的计划,只是获得董事会批准通过,还需要提交至股东大会审议,投票通过后才算尘埃落定。

从贵州茅台前十股东构成来看,控股股东茅台集团持股54.06%,其余9大股东的持股比例合计为17.81%。

▲贵州茅台的前十大股东,图片来自同花顺。

▲贵州茅台的前十大股东,图片来自同花顺。

因为大股东茅台集团构成关联交易,根据相关法规,茅台集团在这次投票表决的时候需要回避,这就让原本没什么悬念的投票表决多了一点不确定性。

从雪球上的一些帖子来看,贵州茅台的许多中小股东是非常反对这项投资的,一些小股东纷纷表示到时候要投下反对票。

▲一些小股东表示要投反对票,图片来自雪球。

▲一些小股东表示要投反对票,图片来自雪球。

在这些中小股东看来,贵州茅台老老实实酿酒,每年按时分红就够了,没必要拿着股东们的钱去搞副业。实在要投资,完全可以加大分红力度,然后让大股东茅台集团拿着分红的钱去投资。

然而,在一些财经大V看来,拿出100亿设立产业基金能盘活部分闲置资金,而且并不会影响贵州茅台的主营业务。贵州茅台也算比较谨慎,采取了分期实缴的方式,分3期投入40%、30%和30%的资金,还跟业内顶流的资管机构合作。

中小股东们反对归反对,但他们手中的投票权毕竟有限,最后真正能决定这次投票结果的,或许是那些持股比例比较大的股东,例如一些持有茅台股票的公募基金和私募基金。

所以,即便大部分中小股东都“团结一致”投下反对票,最差的结果或许也就是低票通过了。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。

- 0000

- 0000

- 0000

- 0000

- 0000